John Beirne es vicepresidente de investigación e investigador principal, y Eric Sugandi es consultor de proyectos, ambos en el Instituto del Banco Asiático de Desarrollo (ADBI), Tokio, Japón.

Las opiniones expresadas en este documento son las opiniones del autor y no reflejan necesariamente las opiniones o políticas de ADBI, ADB, su Junta Directiva o los gobiernos que representan. ADBI no garantiza la exactitud de los datos incluidos en este documento y no se responsabiliza de las consecuencias de su uso. La terminología utilizada puede no ser necesariamente coherente con los términos oficiales del ADBI.

Los documentos de debate están sujetos a revisión y corrección formal antes de que se finalicen y se consideren publicados.

La serie de documentos de trabajo es una continuación de la serie de documentos de debate anteriormente denominada; La numeración de los documentos continuó sin interrupción ni cambio. Los documentos de trabajo de ADBI reflejan ideas iniciales sobre un tema y se publican en línea para su discusión. Algunos documentos de trabajo pueden convertirse en otras formas de publicación.

Cita sugerida:

Beirne, J. y E. Sugandi. 2023. Central Bank Asset Purchase Programs in Emerging Market Economies. Documento de trabajo 1364 del ADBI. Tokio: Instituto del Banco Asiático de Desarrollo. Disponible: https://doi.org/10.56506/HYMO1416

Por favor, póngase en contacto con los autores para obtener información sobre este artículo.

Correo electrónico: jbeirne@adbi.org

Extracto

Investigamos el impacto de los programas de compra de activos (APP) de 14 bancos centrales de EME durante COVID-19, encontrando un efecto estadísticamente significativo en la compresión de los diferenciales de bonos frente a los EE. Un análisis contrafactual muestra que, en ausencia de APP, los diferenciales de los bonos EME habrían sido significativamente más altos. Las funciones de respuesta al impulso VAR específicas de cada país indican que un shock impuesto a las compras de activos se vuelve persistente en los diferenciales de los bonos después de unos cinco a diez días, con un efecto máximo de alrededor de 40 puntos básicos. También se observan efectos estabilizadores persistentes sobre los tipos de cambio y la volatilidad de los flujos de capital, mientras que los mercados bursátiles y las expectativas de inflación en general no se ven afectados por las APPs.

Palabras clave: programa de compra de activos, flexibilización cuantitativa, economías de mercados emergentes

Clasificación JEL: E44, E52, E5

1. INTRODUCCIÓN

Durante la pandemia, los bancos centrales de algunas economías de mercados emergentes (EME) implementaron políticas de flexibilización cuantitativa (QE), en particular a través de programas de compra de activos (APPs) para bonos del gobierno. Estas APPs, complementando la política monetaria convencional, tenían como objetivo reducir los rendimientos de los bonos del gobierno y apoyar la estabilidad de los mercados financieros de EME (FMI 2020; BAD 2021; Banco Mundial 2021). A diferencia de las economías avanzadas (EA) que participan regularmente en la QE a través de compras de activos como parte del conjunto general de herramientas de política monetaria, este tipo de herramienta de política monetaria no convencional era en gran medida nueva para muchas EME. Por lo tanto, es una consideración importante para comprender si ha tenido éxito para las EME. Además, la menor liquidez general en los mercados de bonos de las EME constituye una razón más para examinar las EME, lo que podría afectar al impacto relativo de la QE, y las diferencias en la dinámica de los flujos de capital en tiempos de mayor tensión financiera en las EME en comparación con las economías avanzadas. En este documento, utilizando datos durante el período de enero de 2010 a septiembre de 2021, investigamos el impacto de las APP en los mercados de activos, la volatilidad de los flujos de capital y las expectativas de inflación para 14 EME, al tiempo que controlamos otros factores macroeconómicos y financieros.

El trabajo seminal de Bernanke y Reinhart (2004) sobre las opciones de política de los bancos centrales frente a un límite inferior cero fue seguido por el trabajo sobre la efectividad de la QE en las economías avanzadas y los efectos de contagio a las EME (por ejemplo, Apostolou y Beirne 2019; Fratzscher et al. 2018; Gambacorta et al. 2014; Hattori et al. 2016; Cecioni et al. 2018). Estos documentos encontraron en gran medida que la QE ayuda a amortiguar la incertidumbre del mercado, con una amplia liquidez que conduce a la reasignación de la cartera y las entradas de capital a las EME. Más recientemente, como EME involucradas directamente en QE, Arslan et al. (2020) examinaron los impactos de las APP en los mercados de bonos de 14 EME sobre la base de un breve período de marzo a mayo de 2020, que fue la fase inicial de la pandemia de COVID-19. Encuentran que las aplicaciones estabilizaron los mercados de bonos, donde los rendimientos de los bonos en moneda local disminuyeron significativamente después de los anuncios de APP, mientras que se encontró poco efecto en los tipos de cambio (véase también Rebucci et al. 2022; Sever et al. 2020; Fratto et al. 2021; Ha y Kinberg-Hanlon 2021; Arena et al. 2021). En cuanto a los flujos de capital, Mimir y Sunel (2021) explicaron que las compras de activos aliviaron las condiciones financieras en las EME durante la pandemia al frenar las salidas de capital y fortalecer los balances de los bancos. La credibilidad del banco central también se ha identificado como un factor importante que sustenta la efectividad de la QE. Benigno et al. (2020) sugieren que los bancos centrales creíbles de los mercados emergentes podrían depender de las compras de bonos gubernamentales en moneda local para ayudar a financiar el gasto público en salud y bienestar, y un estímulo fiscal más amplio, durante la pandemia. Una de las preocupaciones sobre la QE, especialmente cuando el banco central comunica mal o sin una estrategia de salida clara, se relaciona con el posible impacto inflacionario a mediano y largo plazo. En relación con esto, y en relación con la monetización de la deuda pública como una forma de llevar a cabo las APP, Felipe et al. (2020) mostraron que el riesgo inflacionario de la monetización de la deuda es más moderado con una esterilización de la política monetaria.

Este documento tiene tres contribuciones principales. En primer lugar, abordando una deficiencia de estudios previos que se han basado en variables ficticias para el período de QE y las fechas de anuncio, este documento permite una evaluación más precisa del impacto utilizando un proxy para las cantidades reales de APP. En segundo lugar, realizamos un análisis contrafactual para determinar la trayectoria del diferencial de bonos en un escenario sin APP. Encontramos que las APPs comprimen el diferencial de bonos en relación con los EE.UU. en EMEs. Además, un análisis contrafactual revela que, en ausencia de las APP, los diferenciales de los bonos EME habrían sido más altos, lo que demuestra la eficacia de las operaciones. Este tipo de enfoque, que se basa en los determinantes del diferencial de los bonos EME antes de la pandemia durante un largo período de tiempo, permite una evaluación más completa del impacto de la QE en relación con los estudios prevalecientes que examinan solo el período de pandemia. En tercer lugar, llevamos a cabo un análisis de la función de respuesta al impulso específica de cada país en las 14 EME para determinar la persistencia de los efectos de la QE a lo largo del tiempo, abordando también un inconveniente de los estudios de panel existentes que no pueden proporcionar implicaciones políticas específicas de cada país. Nuestros resultados muestran que un shock impuesto a las compras de activos muestra persistencia en los diferenciales de bonos después de alrededor de 5 a 10 días, con un efecto máximo de alrededor de 40 puntos básicos. También se observan efectos estabilizadores persistentes sobre los tipos de cambio y la volatilidad de los flujos de capital. No encontramos ningún efecto significativo de los shocks del APP en los mercados bursátiles y las expectativas de inflación en general, esta última de las que disipa las preocupaciones de que la QE de las EME pueda plantear riesgos para la estabilidad de precios a medio plazo.

El resto del documento está estructurado de la siguiente manera: la Sección 2 discute brevemente la literatura relacionada con la transmisión de las políticas de QE, la Sección 3 describe la metodología y los datos utilizados, la Sección 4 discute los resultados empíricos y la Sección 5 concluye.

2. BIBLIOGRAFÍA RELACIONADA

Este artículo contribuye a la literatura sobre la efectividad de la QE y la transmisión de la política monetaria, particularmente en tiempos de crisis. Arslan, Drehmann y Hofmann (2020) examinan los impactos de las APPs en los mercados de bonos de 13 EMEs entre marzo y mayo de 2020, que fue la fase inicial de la pandemia de COVID-19. Encuentran que las aplicaciones estabilizaron los mercados de bonos, donde los rendimientos de los bonos en moneda local disminuyeron significativamente después de los anuncios de APP, mientras que hubo poco efecto en los tipos de cambio. Las APPs también restauraron la confianza de los inversionistas, sin mostrar evidencia de agravamiento de las expectativas de inflación. Los impactos reales en el mercado variaron ampliamente entre los países, dependiendo del diseño del programa y la comunicación del banco central sobre la implementación. En un estudio relacionado, Sever et al. (2020) encontraron que los anuncios de compra de activos redujeron los rendimientos de los bonos en las EME, con impactos moderados en las monedas y las acciones. También encontraron que las aplicaciones no generaron mayores preocupaciones de los inversores sobre el dominio fiscal, lo que disipó los posibles riesgos para la estabilidad financiera vinculados a mayores rendimientos, depreciación de la moneda y crecientes expectativas de inflación.

Otros estudios sobre los impactos de la QE en las EME que están en línea con estos documentos incluyen Fratto et al. (2021) y Ha y Kindberg-Hanlon (2021), quienes también encuentran impactos significativos en los rendimientos de los bonos, pero solo un efecto marginal en el tipo de cambio. En este último documento también se indicaba que las APP en las EME han sido más eficaces para reducir los rendimientos de los bonos del gobierno y del sector privado y los CDS soberanos que los anuncios de recortes de tasas de política y los efectos de contagio de los anuncios de AE APP. Además, encontraron que la reducción en los rendimientos de los bonos impulsada por los anuncios del APP fue mayor en las economías con una inflación más alta del IPC, así como mayores rendimientos iniciales de los bonos y diferenciales de CDS. En cuanto a los flujos de capital, Mimir y Sunel (2021) explicaron que las compras de activos alivian las condiciones financieras en las EME durante la pandemia al frenar las salidas de capital, ya que la QE fortalece los balances de los bancos. Sugirieron que las políticas de QE de EME alivian las condiciones financieras sin depreciación de la moneda ni riesgos de inflación. No obstante, el APP se vuelve menos efectivo si tales compras causan un desanclaje en las expectativas de inflación. En el contexto de la Europa emergente, Arena et al. (2021) investigaron los impactos de las APP en los mercados de bonos de cinco EME europeas (es decir, Hungría, Rumanía, Polonia, Croacia y Türkiye) durante la pandemia. Descubrieron que las aplicaciones en las EME europeas estabilizaron los mercados de deuda pública e impulsaron los precios de las acciones, sin indicios de presión cambiaria. Los anuncios iniciales de las APPs en marzo y abril de 2020 detuvieron el aumento de los diferenciales de los bonos y ayudaron a facilitar el financiamiento fiscal fluido.

La credibilidad del banco central ha sido identificada como un factor importante que sustenta la efectividad de la QE. Benigno et al. (2020) sugieren que los bancos centrales de mercados emergentes creíbles podrían confiar en las compras de bonos gubernamentales en moneda local para ayudar a financiar los gastos gubernamentales en salud y bienestar y el estímulo fiscal durante la pandemia. Para los países con regímenes cambiarios flexibles y expectativas de inflación bien ancladas, la QE ayudaría a aliviar las condiciones financieras y minimizar los riesgos de grandes depreciaciones monetarias y una inflación en espiral.

Otros estudios han examinado diferentes dinámicas para la implementación de QE en EA en comparación con EME. Pordeli, Schofer y Sutton (2021) señalaron dos diferencias clave entre la QE en EA y en EME. En primer lugar, la QE se ha llevado a cabo con tasas de política monetaria en su mayoría muy por encima de cero en las EME, mientras que las tasas de política en muchos EA están más cerca de cero. En segundo lugar, en su mayor parte, la QE en las EME no se ha utilizado para proporcionar una relajación más amplia de las condiciones financieras mediante la reducción de los tipos de interés libres de riesgo a más largo plazo como en los EA. En este sentido, la QE de las EME constituye una herramienta adicional de política monetaria en la que también existe espacio para una política monetaria convencional acomodaticia. En este contexto, Rebucci, Hartley y Jiménez (2022) realizaron un estudio sobre 30 anuncios de QE realizados por 21 bancos centrales sobre los rendimientos diarios de los bonos gubernamentales y los tipos de cambio bilaterales del dólar estadounidense en marzo y abril de 2020 en medio de la agitación financiera mundial debido al brote de COVID-19. Descubrieron que la QE no ha perdido efectividad en los EA y que su transmisión internacional es consistente con la paridad de tasas de interés no cubierta a largo plazo y un gran shock de escasez de dólares durante el período COVID-19. Descubrieron que el impacto de la QE en los rendimientos de los bonos es mucho más fuerte en las EME que en las EA, mientras que la transmisión de la QE de las EME a los tipos de cambio es cualitativamente diferente a la de las EA.

Una de las preocupaciones sobre la QE, especialmente cuando el banco central comunica mal o sin una estrategia de salida clara, se relaciona con el posible impacto inflacionario a mediano y largo plazo. Con respecto a la monetización de la deuda pública como una forma de realizar APP, Felipe et al. (2020) mostraron, sin embargo, que el riesgo inflacionario de la monetización de la deuda es más moderado. Señalaron que la República Popular China (RPC), Filipinas, Singapur y los Estados Unidos han practicado durante mucho tiempo la monetización de la deuda pública. Los bancos centrales de estas economías acompañan la monetización de la deuda pública con una esterilización de la política monetaria. En un sistema de fijación de objetivos de tipos de interés de corredor, las compras de deuda pública por parte del banco central se compensan con una reducción de sus activos o un aumento de sus pasivos que devengan intereses. En un sistema de piso, el banco central esteriliza el impacto de la monetización al aumentar el interés en su base de reservas. Este documento contribuye a la literatura relacionada en este campo, examinando el impacto de las compras de deuda pública por parte de los bancos centrales de EME durante la pandemia, con un enfoque particular en la transmisión a los diferenciales de bonos, los tipos de cambio, los mercados bursátiles, la volatilidad de los flujos de capital y las expectativas de inflación.

3. DATOS Y METODOLOGÍA

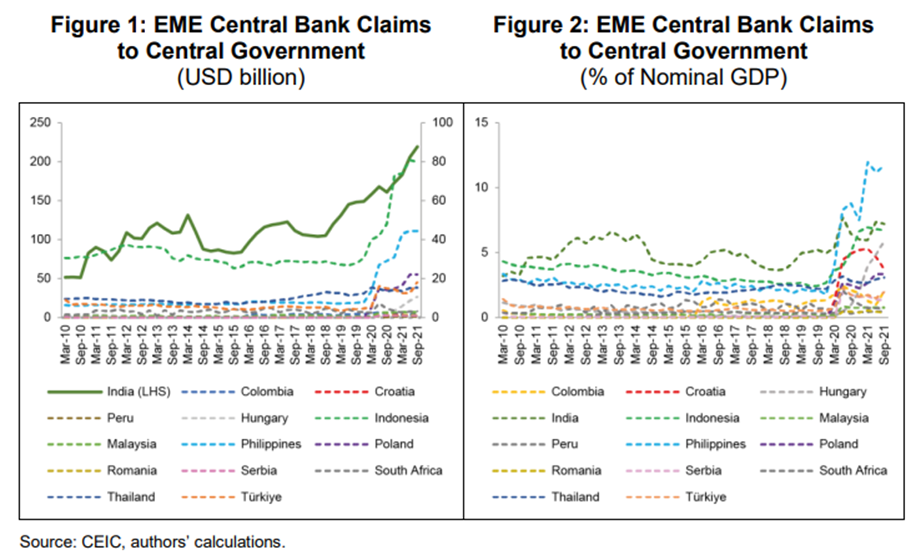

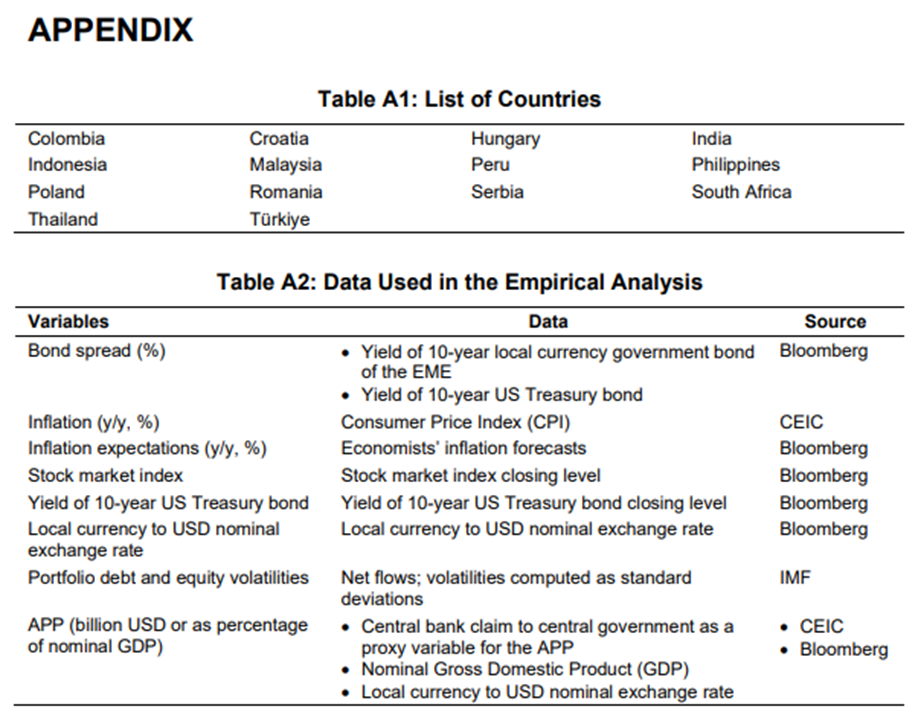

Como el monto real y el momento de las compras de activos no están disponibles públicamente, utilizamos datos sobre reclamos del banco central al gobierno como un indicador proxy de las compras bajo las APP. Este proxy se selecciona porque las compras de valores de deuda del gobierno por parte del banco central se registran como el reclamo del banco central al gobierno. Las figuras 1 y 2 muestran que hubo aumentos sustanciales en las solicitudes del banco central de EME al gobierno central (ya sea medido en miles de millones de dólares o como porcentaje del PIB nominal) en 2020. Para mitigar los impactos negativos de la pandemia de COVID-19 en sus economías, algunos países EME comenzaron a implementar las APPs ya en el primer trimestre de 2020. Como se muestra en las figuras 1 y 2, las solicitudes de los bancos centrales al gobierno se mantuvieron en un nivel cero o relativamente plano en el período anterior a la pandemia, es decir, antes de marzo de 2020. Por lo tanto, suponemos que los cambios en los créditos del banco central al gobierno en el período a partir de marzo de 2020 son una aproximación de la escala de compras en el marco del APP.

En la primera parte de nuestro análisis, estimamos una regresión agrupada durante el período comprendido entre el 2 de marzo de 2020 y el 2 de septiembre de 2021 para investigar el impacto de las compras de valores de deuda pública (es decir, el APP) por parte del banco central en el diferencial de bonos EME, después de controlar otros factores determinantes. Esto proporciona una visión general del efecto promedio de la APP solo para el período de pandemia. Calculamos el diferencial del bono EME restando el rendimiento del bono del Tesoro de EE.UU. a diez años del rendimiento del bono del gobierno EME a diez años. Lo anterior es que una transmisión efectiva del APP implicaría una reducción del diferencial de bonos EME.

En una segunda etapa, utilizando la misma ecuación de variables (1), estimamos una regresión de panel sobre los diferenciales determinantes de los bonos EME durante el período comprendido entre el 1 de enero de 2010 y el 28 de febrero de 2020 (es decir, el período prepandémicos, antes de que los bancos centrales de las EME introdujeran las APPs COVID-19). Los efectos fijos permiten la variación dentro del panel durante este período de tiempo más largo antes de la pandemia. Los coeficientes prepandémicos estimados se utilizan para calcular los diferenciales de bonos proyectados para el período de pandemia, es decir, los diferenciales de bonos que representan un escenario sin APP. La brecha del diferencial de los bonos se calcula restando el diferencial real de los bonos del diferencial de los bonos en función de los coeficientes prepandémicos para cada EME. Un diferencial de bonos real más bajo que el diferencial de bonos basado en coeficientes anteriores a la pandemia implica que el APP fue efectivo. Utilizamos valores retrasados de un período de las variables independientes para aliviar los problemas de endogeneidad.

Las variables endógenas en nuestro modelo VAR para cada EME (todas en forma de primera diferencia) en función de su orden son: (1) el rendimiento del bono del Tesoro de EE. UU. a diez años; 2) el APP (en miles de millones de dólares estadounidenses o en porcentaje del PIB nominal); (3) el diferencial de bonos; 4) inflación; (5) inflación esperada; (6) el registro del índice bursátil; 7) el logaritmo del tipo de cambio; 8) la volatilidad de las entradas netas de deuda de cartera; y (9) la volatilidad de las entradas netas de capital de cartera. Las variables exógenas son el maniquí de tiempo y los maniquíes estacionales. Todas las variables en los modelos VAR son estacionarias en las formas de primera diferencia. Nuestro análisis VAR se centra en las funciones de respuesta al impulso (IRF) de las variables a un choque derivado del cambio en la variable APP.

4. RESULTADOS EMPÍRICOS Y ANÁLISIS

4.1 Regresiones agrupadas entre países

La Tabla 1 muestra los resultados de las regresiones de datos agrupados, centrándose en el canal de transmisión primario, a través de su impacto en los diferenciales de los bonos EME en relación con los EE. La APP se indica en miles de millones de dólares en el Modelo 1 y como porcentaje del PIB nominal en el Modelo 2.

La variable APP es estadísticamente significativa y negativa tanto en el modelo 1 como en el 2, lo que implica que un aumento en las compras de activos de los bancos centrales de títulos de deuda pública reduce el diferencial de bonos. Esto está en línea con la intuición económica y una transmisión efectiva de QE. A medida que cae el rendimiento de la deuda pública de la EME, el diferencial entre la renta del bono del gobierno de la EME y la del bono del Tesoro de los Estados Unidos se reduce. El aumento de los diferenciales de los bonos también se ve afectado significativamente por la volatilidad de los flujos de capital. Si bien el aumento de la volatilidad de la deuda de cartera está asociado con el aumento de los diferenciales de los bonos, lo contrario es el caso de la volatilidad de la renta variable de cartera, lo que apunta hacia la presencia de un reequilibrio de la cartera.

4.2 Análisis contrafactual

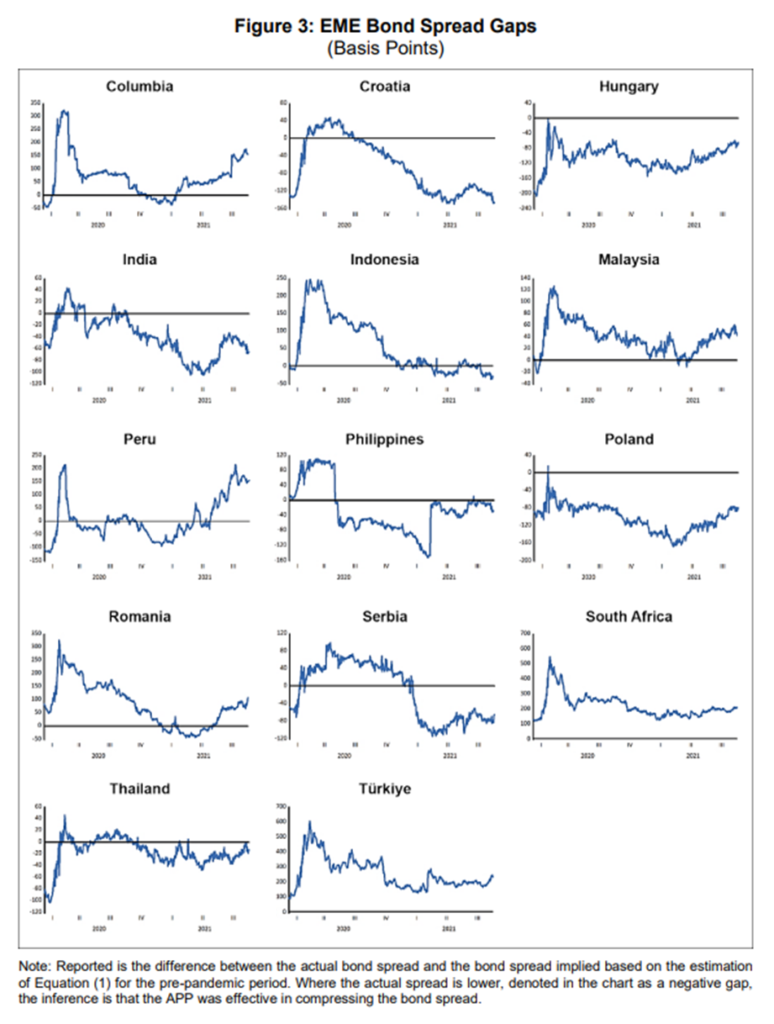

Con el fin de cuantificar la adicionalidad del APP con respecto a su transmisión a los diferenciales de bonos EME, realizamos un análisis contrafactual basado en la aplicación de diferenciales de bonos fundamentales anteriores a la pandemia.3 La figura 3 muestra las brechas de diferencial de bonos entre el diferencial real y el diferencial implícito en los determinantes prepandémicos. Nuestros resultados indican que el APP ha ayudado a comprimir los diferenciales de los bonos EME hasta cierto punto por debajo de lo que habrían sido de otro modo. Como es de esperar, existe una amplia variación en el alcance de la adicionalidad de la APP, así como en su persistencia.

En la mayoría de los casos, si bien existe una variación sustancial tanto en el tiempo como en el país, la adicionalidad de la APP parece ser más pronunciada en la segunda mitad de 2020 y la primera mitad de 2021 en general. Esto es evidente, por ejemplo, en los casos de Croacia, India, Filipinas, Tailandia, Perú, Serbia y, en menor medida, Indonesia. Para algunas economías, sin embargo, la adicionalidad fue inmediata, como en los casos de Hungría y Polonia.

4.3 Respuestas impulsivas a los choques de APP

A continuación, pasamos a los resultados del VAR IRF. Aquí centramos la discusión en la respuesta del diferencial de los bonos y el tipo de cambio a los shocks del APP. Como se muestra en la Figura 4, el shock del APP tiene un impacto significativo en el diferencial de bonos para nueve de las 14 EME de nuestra muestra, a saber, Colombia, Hungría, India, Indonesia, Malasia, Perú, Sudáfrica, Tailandia y Türkiye. El diferencial de los bonos disminuye tras un shock positivo del APP, lo que implica una transmisión efectiva de la QE. Un aumento en el APP aumenta la demanda de bonos del gobierno, lo que conduce a una caída en el rendimiento de la deuda del gobierno EME (o un aumento en el precio de la deuda del gobierno). A medida que el rendimiento de las EME cae frente al rendimiento de los bonos del Tesoro de EE. UU., El diferencial se reduce.

La magnitud del efecto varía de una economía a otra, con las mayores compresiones de los diferenciales de bonos evidentes en los casos de Indonesia y Türkiye, con reducciones de los diferenciales de alrededor de 40 puntos básicos en el pico después de unos tres días. Las respuestas a las perturbaciones siguen siendo persistentes a lo largo del tiempo. Los efectos de compresión de propagación de alrededor de 10-20 puntos básicos son evidentes en los casos de Colombia, Perú, Hungría y Sudáfrica. Los efectos sobre los diferenciales de los bonos inferiores a 10 puntos básicos debido a un shock del APP se encuentran en India, Malasia y Tailandia. Es notable que los shocks de APP se transmitan casi inmediatamente a los diferenciales de bonos en todos los casos, y cuando inicialmente son significativos, este sigue siendo el caso en el horizonte temporal. Las respuestas de los tipos de cambio de las EME a las perturbaciones del APP se muestran en la Figura 5.

Como puede verse, el efecto es estadísticamente significativo. La aplicación de la QE por parte de los bancos centrales de los mercados emergentes conduce a una orientación acomodaticia de la política monetaria a través de un efecto depreciador inicial sobre los tipos de cambio, que se estabiliza rápidamente. Al igual que en el caso de la respuesta de los diferenciales de los bonos, existe cierto grado de heterogeneidad en la magnitud de las reacciones del tipo de cambio entre los países. Por ejemplo, el impacto en el tipo de cambio es más fuerte en los casos de Colombia, Indonesia y Türkiye, con depreciaciones monetarias de alrededor del 0,4%. Por lo general, las EME desconfían de incurrir en depreciaciones monetarias dado el efecto inflacionario y la posibilidad de un desanclaje de las expectativas de inflación, así como la posibilidad de salidas de capital. La mejora del desarrollo institucional y la credibilidad de los bancos centrales en las EME, en particular desde la crisis financiera mundial de 2008, han ayudado a disipar muchas de las preocupaciones asociadas con las fluctuaciones monetarias que habrían prevalecido históricamente. Las metas de inflación y la comunicación efectiva del banco central han ayudado en gran medida a anclar las expectativas de inflación a mediano plazo. Además, la liquidez en los mercados financieros de las EME y los niveles generales más altos de desarrollo financiero en el período transcurrido desde la crisis financiera mundial han ayudado a mejorar la resiliencia de las EME, especialmente en las economías asiáticas. En el caso de las economías asiáticas, también debe tenerse en cuenta que los tipos de cambio están menos sobrevaluados que históricamente, con tipos más alineados con los niveles de equilibrio. Además, los saldos por cuenta corriente se encuentran en una posición más favorable, con una menor dependencia del financiamiento externo.

En cuanto a la volatilidad de los flujos de capital, como se muestra en los gráficos A1 y A2 del Apéndice, las APP de los bancos centrales de mercados emergentes ayudaron a amortiguar la volatilidad del flujo de capital en general. La significación estadística es en su mayoría solo aparente en el impacto inmediato del shock, con una fuerte disminución de la volatilidad en los flujos de bonos y acciones, aunque rápidamente convergente, y el efecto se vuelve insignificante en el horizonte temporal. La figura A3 del apéndice proporciona detalles de la respuesta de los mercados bursátiles de EME a las perturbaciones del APP. El efecto es en su mayoría estadísticamente insignificante. Si bien los mercados bursátiles se recuperaron en el transcurso de la pandemia, la demanda agregada se mantuvo afectada negativamente durante este período debido a los confinamientos y las imposiciones de distanciamiento social. Junto con las interrupciones esporádicas de la cadena de suministro, las ramificaciones para el desempeño exportador de las EME fueron indudablemente marcadas, con efectos indirectos negativos en los mercados bursátiles. En tales circunstancias, se puede entender la falta de importancia de las APP de los bancos centrales en los mercados bursátiles. Para determinar el impacto del APP en las expectativas de inflación, el gráfico A4 del apéndice muestra que el efecto es estadísticamente insignificante en la mayoría de las EME. Hay algunas pruebas de un aumento significativo de las expectativas de inflación para Colombia, Croacia y Hungría. Sin embargo, los efectos son de muy baja magnitud y se vuelven insignificantes en un horizonte de tiempo corto. Esto atenúa los temores de que el APP en las EME esté desanclando las expectativas de inflación y amenazando la estabilidad de precios a medio plazo.

5. CONCLUSIONES

Este documento investiga el impacto de las compras de activos bajo las APPs introducidas por 14 bancos centrales de EME en respuesta a la pandemia. Centramos el análisis empírico en la efectividad de la transmisión a los mercados de activos EME, la volatilidad de los flujos de capital y las expectativas de inflación. Utilizando datos sobre las reclamaciones de los bancos centrales a los datos del gobierno como un proxy para el APP, las regresiones agrupadas entre países muestran que las APP tienen un efecto estadísticamente significativo en la compresión de los diferenciales de bonos en la mayoría de las EME. Este hallazgo está respaldado por un análisis contrafactual que proyecta la trayectoria de los diferenciales de los bonos en el período de pandemia basado en los coeficientes del modelo anterior a la pandemia y compara estos diferenciales con los niveles reales.

Las respuestas impulsivas generadas a partir de VAR específicos de cada país refuerzan los hallazgos de la regresión agrupada, pero también permiten determinar la persistencia del impacto a lo largo del tiempo. En general, encontramos pruebas sólidas que demuestran que las compresiones de los diferenciales de los bonos son persistentes en el tiempo, lo que revela efectos permanentes. También encontramos que los shocks del APP tienen efectos estabilizadores persistentes y significativos en los tipos de cambio de los mercados emergentes, al tiempo que atenúan la volatilidad de los flujos de capital. Las reacciones del mercado de valores no son significativas en general, también relacionadas con la demanda agregada y las limitaciones a la exportación debido a la pandemia. Es importante destacar que para los bancos centrales no hay un efecto estadísticamente significativo en las expectativas de inflación para la gran mayoría de las EME. Para los casos en que las expectativas de inflación aumentan, el efecto se disipa rápidamente y también se vuelve estadísticamente insignificante en un horizonte de tiempo corto.

Nuestros resultados tienen implicaciones clave para los bancos centrales de mercados emergentes a la hora de ampliar el conjunto de herramientas de política monetaria disponible para contrarrestar las perturbaciones exógenas negativas. Esto es particularmente importante en una era de espacio limitado de política fiscal y monetaria convencional. Las medidas de QE de las EME han sido eficaces en general en sus objetivos, aliviando la presión sobre los rendimientos de los bonos a largo plazo y apoyando la estabilidad en los mercados de activos, sin agravar las perspectivas de inflación. Otras vías de investigación pueden incluir un examen más detallado del impacto de la QE bajo niveles de umbral alternativos de las tasas de política del banco central y las implicaciones de la financiación directa por parte del banco central en los mercados primarios de bonos para la resistencia a largo plazo en los mercados de bonos en moneda local y las expectativas de inflación a mediano y largo plazo. Nuestras conclusiones generales para las EME están en línea con estudios previos realizados en economías avanzadas en términos de la importancia del impacto en los diferenciales de los bonos. Dado que el banco central compra bonos del gobierno bajo estos programas, la falta de encontrar cualquier impacto indicaría una interrupción o fricción en el mecanismo de transmisión de la política monetaria. Las diferencias en cuanto a la escala y la duración del impacto de la QE para las EME en comparación con las economías avanzadas pueden estar relacionadas con condiciones alternativas de liquidez del mercado y preferencias de riesgo de los inversores. Otras vías de investigación pueden incluir un examen más granular del impacto de la QE bajo niveles de umbral alternativos de las tasas de política del banco central, y explorar posibles impactos asimétricos en los mercados financieros de EME debido a la salida de la QE (o ajuste cuantitativo).

Publicado originalmente: https://www.adb.org/sites/default/files/publication/865956/adbi-wp1364.pdf