Marzo 2021

Los informes de FSI están escritos por miembros del personal del Instituto de Estabilidad Financiera (FSI) del Banco de Pagos Internacionales (BIS), a veces en cooperación con otros expertos. Son notas breves sobre temas regulatorios y de supervisión de interés de actualidad y de carácter técnico. Los puntos de vista expresados en ellos son los de sus autores y no necesariamente los puntos de vista del BPI o de los organismos de normalización con sede en Basilea.

Autorizado por el presidente del FSI, Fernando Restoy.

Esta publicación está disponible en el sitio web del BPI (www.bis.org). Para ponerse en contacto con el equipo de relaciones públicas y medios de comunicación de BIS, envíe un correo electrónico a press@bis.org. Puede registrarse para recibir alertas por correo electrónico en www.bis.org/emailalerts.htm.

© Banco de Pagos Internacionales 2021. Todos los derechos reservados. Se pueden reproducir o traducir breves extractos siempre que se indique la fuente.

ISSN 2708-1117 (en línea)

ISBN 978-92-9259-458-9 (en línea)

Grandes tecnologías en finanzas: enfoques regulatorios y opciones de políticas[1]

Reflejos

- En la actualidad, los servicios financieros representan una parte relativamente pequeña de las actividades generales de las grandes tecnológicas, aunque esto puede cambiar rápidamente debido a las características únicas de sus modelos comerciales y podrían volverse rápidamente importantes sistémicamente, o «demasiado grandes para fallar».

- Las operaciones financieras de las grandes tecnologías están sujetas a los mismos requisitos que las de otros participantes del mercado. Como tal, las grandes tecnologías deben tener las licencias adecuadas para realizar actividades financieras reguladas o prestar sus servicios en asociación con instituciones financieras que cumplan con los requisitos reglamentarios.

- Los riesgos relacionados con las actividades de las grandes tecnologías en las finanzas pueden no estar completamente capturados por el enfoque regulatorio hasta ahora, que está orientado hacia entidades individuales o actividades específicas y no los riesgos que son creados por las interconexiones sustantivas dentro de los grandes grupos tecnológicos y su rol como proveedores de servicios críticos para las instituciones financieras.

- Una supervisión eficaz de las actividades de las grandes tecnologías en las finanzas requiere ir más allá de un marco político fragmentado y considerar la recalibración de la combinación de reglas basadas en entidades y basadas en actividades, a favor de las primeras en ciertas áreas de políticas. Un paso más allá sería evaluar la posibilidad de introducir un enfoque a medida para las grandes tecnologías que abarque un marco integral de políticas públicas. En cualquier caso, es necesario mejorar los acuerdos de cooperación intersectoriales y transfronterizos.

1. Introducción

Las grandes empresas de tecnología, las grandes tecnológicas, están atrayendo cada vez más la atención de los responsables políticos. Más recientemente, ha habido un impulso político creciente para adoptar nueva legislación, particularmente en el área de competencia y antimonopolio. Los ejemplos que señalan este enfoque incluyen el informe del Congreso de los EE. UU. Sobre las mayores empresas de tecnología estadounidenses; la Ley de Mercados Digitales de la UE y la Ley de Servicios Digitales; o las recientes acciones antimonopolio de los reguladores bancarios y del mercado de China.[2] Estos esfuerzos regulatorios son particularmente relevantes a medida que las grandes tecnologías continúan expandiendo sus ofertas financieras. Sin embargo, cada vez son más las preguntas sobre si el marco regulatorio es proporcional a los riesgos que conlleva para el sector financiero.

Este documento proporciona una descripción general del panorama regulatorio actual para las grandes tecnologías que operan en finanzas y analiza las vías de mejora. La sección 2 describe por qué las grandes tecnologías son diferentes a otras entidades y merecen atención regulatoria. La Sección 3 describe su tratamiento regulatorio y las licencias financieras que han obtenido en varias jurisdicciones. La sección 4 ofrece algunas consideraciones para los responsables de la formulación de políticas y la sección 5 concluye.

2. Grandes tecnologías en finanzas: por qué merecen atención,

El modelo de negocio de las grandes tecnologías está orientado a operar ecosistemas digitales de productos y servicios interconectados. Por el momento, las grandes plataformas tecnológicas operan principalmente fuera de las finanzas en áreas como el comercio electrónico, la búsqueda en Internet o las redes sociales. Aprovechando sus sólidas capacidades tecnológicas, algunas grandes tecnologías también son importantes proveedores de servicios e infraestructura de TI, como la computación en la nube y el análisis de datos.[3] Amazon Web Services (AWS), por ejemplo, es uno de los actores dominantes en la computación en la nube para las instituciones financieras en áreas como gestión de riesgos, core bancarios y análisis de datos (IBFED y Oliver Wyman (2020)).

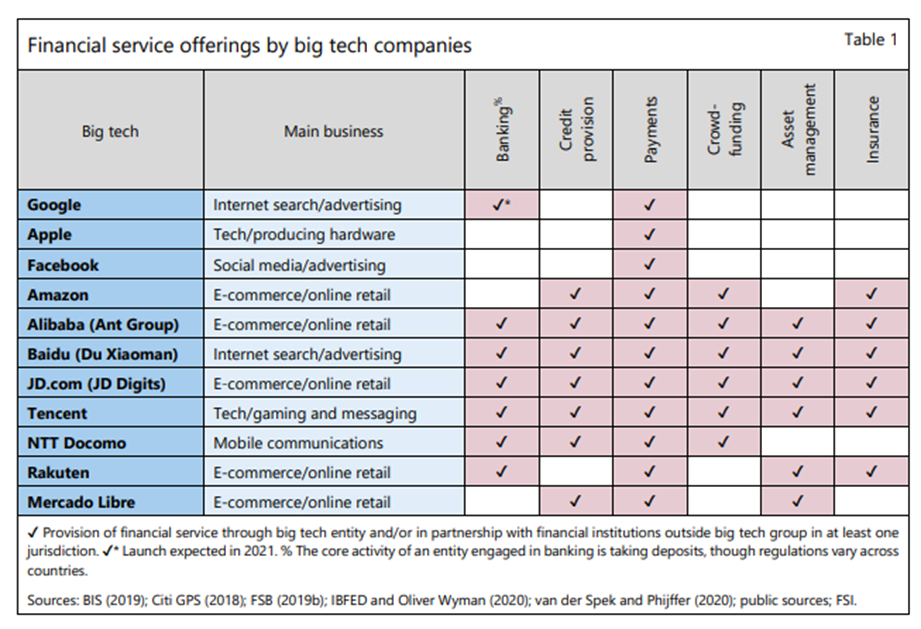

Las grandes tecnologías están incursionando cada vez más en las finanzas. Si bien las grandes empresas de tecnología no operan principalmente en servicios financieros, los ofrecen como parte de un conjunto mucho más amplio de actividades. La participación de las grandes empresas de tecnología en las finanzas comenzó con los pagos, donde han alcanzado una participación de mercado sustancial en algunas jurisdicciones.[4] Pronto se expandieron a otros sectores y ahora también están involucradas en la provisión de crédito (particularmente financiamiento al consumo y microcréditos con vencimientos más cortos), banca, crowdfunding, gestión de activos y seguros (Tabla 1). Geográficamente, la expansión de las grandes tecnológicas hacia los servicios financieros ha sido más pronunciada en las economías emergentes y en desarrollo, particularmente China, que en las economías avanzadas (FSB (2020a)).[5] Al aumentar sus líneas de negocio con servicios financieros, las grandes tecnológicas diversifican sus flujos de ingresos, acceder a nuevas fuentes de datos y reducir las fricciones en sus principales ofertas no financieras, haciendo que su ecosistema general sea más atractivo para los usuarios (FSB (2019b)

Las grandes tecnológicas brindan sus servicios financieros ya sea en competencia con las instituciones financieras tradicionales o en asociación como superposiciones sobre sus productos e infraestructura, y las grandes tecnológicas solo brindan la capa orientada al cliente en algunos casos.[6] Además de proporcionar servicios financieros ellos mismos, las grandes tecnológicas también están invirtiendo en instituciones financieras fuera de sus grupos.[7]

Si bien los servicios financieros actualmente no contribuyen de manera sustancial a los ingresos totales de las grandes tecnologías[8] y en su mayoría desempeñan un papel subordinado en su modelo de negocio, esto tiene el potencial de cambiar rápidamente debido a sus características únicas y rápidamente podrían volverse sistémicamente importantes – o “demasiado” grande para fallar ”(Carstens (2021)). Destacan cuatro características.

Primero, las grandes tecnologías están explotando actividades con fuertes efectos de red. Como tales, se benefician de las ventajas competitivas derivadas del llamado análisis de datos, externalidades de red y bucle de actividades entrelazadas (ADN). Una vez que una gran tecnología ha atraído una masa suficiente de usuarios en ambos lados de su plataforma, los efectos de red se activan, acelerando su crecimiento y aumentando los rendimientos a escala. Cada usuario adicional crea valor para todos los demás: más compradores atraen a más vendedores y viceversa. Cuantos más usuarios tenga una plataforma, más datos genera. Más datos, a su vez, proporcionan una mejor base para el análisis de datos, lo que mejora los servicios existentes y, por lo tanto, atrae a más usuarios (BIS (2019)).

En segundo lugar, los efectos de red significativos pueden permitir que las grandes tecnologías se conviertan en guardianes, permitiéndoles aprovechar su posición dominante en un mercado determinado para ejercer influencia sobre su funcionamiento. Esto puede incluir el control sobre quién puede ingresar al mercado, quién recibe qué tipo de datos y cómo funciona el mercado. Su esfera de influencia en un mercado a menudo se extiende a otros mercados conectados a él.

En tercer lugar, las grandes tecnologías tienen una base de usuarios grande y cautiva a su disposición.[9] Las extensas redes de clientes, junto con los bajos costos de adquisición en línea, traen consigo la capacidad de escalar rápidamente en segmentos de mercado que están fuera de su negocio principal. Por ejemplo, Sesame Credit de Ant Financial tardó 11 meses en llegar a los 100 millones de usuarios; su fondo de mercado monetario Yu’e Bao tardó 20 meses (Citi GPS (2018)).

En cuarto lugar, con los macrodatos como elemento vital, no es de extrañar que las grandes tecnológicas dediquen importantes recursos al desarrollo o la adquisición de tecnologías de vanguardia.[10] Después de todo, el acceso a grandes cantidades de datos genera valor solo si se combina con las capacidades tecnológicas para analizarlos. Las grandes tecnologías utilizan los conocimientos derivados del análisis de datos como base para desarrollar servicios novedosos, incluso para segmentos de mercado de difícil acceso, o para mejorar la experiencia del usuario y la velocidad de los existentes.[11]

Con las grandes tecnologías ante portas, las autoridades financieras buscan encontrar un equilibrio que respalde los beneficios de las grandes tecnologías al tiempo que minimiza los riesgos potenciales para el sistema financiero. Si bien el jurado aún está deliberando sobre el impacto general de la entrada de las grandes tecnológicas en los servicios financieros, se dice que las grandes tecnologías potencialmente hacen que el sector financiero sea más eficiente, conduce a mejores resultados para los clientes y ayuda a la inclusión financiera. Sin embargo, puede crear o aumentar riesgos para la estabilidad financiera y la protección del consumidor, y conlleva desafíos para la competencia, la privacidad de los datos y la seguridad cibernética.[12]

3. Panorama regulatorio para las grandes tecnologías

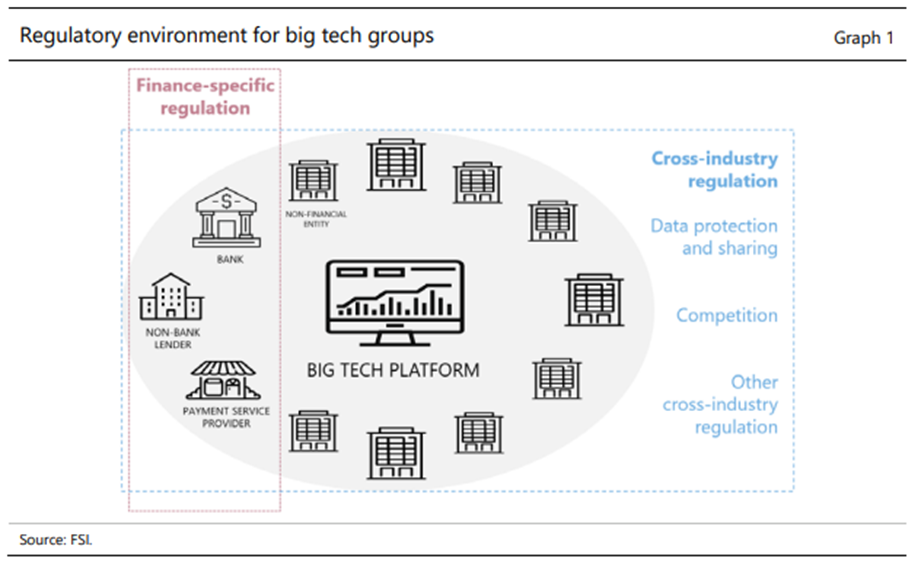

No existe un tratamiento regulatorio específico para las grandes tecnológicas que operan en finanzas. Más bien, depende de su modelo de negocio específico, en particular del tipo de actividades financieras en las que participan. Esto significa que las grandes tecnologías están sujetas a una combinación de: (i) regulaciones específicas de la industria financiera y, por lo tanto, que se aplican a los tipos de servicios proporcionados, como banca, concesión de crédito o transmisión de pagos; y (ii) leyes y reglamentos generales que se aplican a las actividades financieras y no financieras (Gráfico 1). Estos dos tipos de regulaciones se han denominado regulaciones específicas de finanzas y regulaciones intersectoriales (o transversales / horizontales), respectivamente (IBFED y Oliver Wyman (2020)).

En términos de regulaciones específicas de finanzas, al proporcionar servicios financieros, las grandes tecnologías generalmente están sujetas a los mismos requisitos que otros participantes del mercado. Al igual que ellos, las grandes tecnológicas, o más exactamente las entidades individuales dentro de un gran grupo tecnológico, necesitan tener las licencias adecuadas para realizar actividades reguladas específicas.[13] Sin embargo, las diferencias en el tratamiento regulatorio de los bancos y las instituciones financieras no bancarias (IFNB)[14] pueden tener un efecto negativo implicación sobre qué tipo de servicios financieros las grandes tecnológicas eligen brindar y cómo brindarlos. Los bancos y ciertas IFNB están sujetos a requisitos microprudenciales basados en estándares acordados internacionalmente.[15] Estos los hacen sujetos a obligaciones de capital mínimo calculadas sobre la base de sus balances generales consolidados, y los supervisores deben revisar las principales actividades del grupo en su conjunto.[16] Además, los bancos identificados como bancos de importancia sistémica mundial están sujetos a medidas prudenciales adicionales para mitigar los problemas que se derivarían de su quiebra.[17]

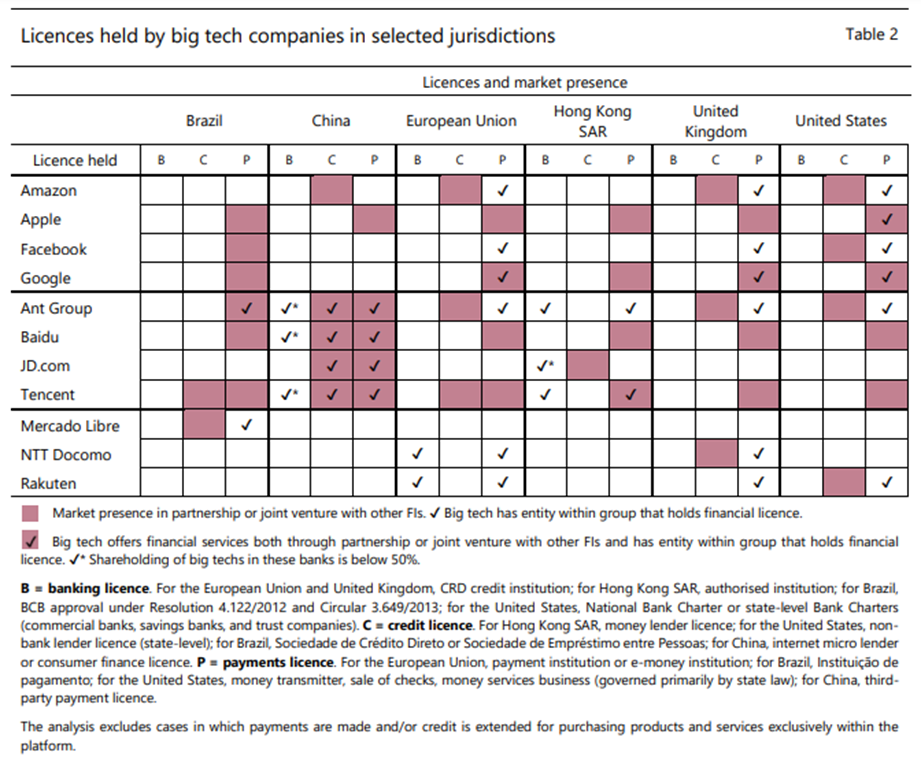

Con respecto a las modalidades bajo las cuales las grandes tecnologías brindan servicios financieros, pueden obtener sus propias licencias, o asociarse o formar empresas conjuntas con otras instituciones financieras. La Tabla 2 ofrece una descripción general de los enfoques adoptados por 11 grandes tecnológicas para brindar servicios bancarios, crediticios y / o de pago en diferentes regiones.[18] En general, el requisito de obtener una licencia depende de la actividad concreta que realiza una entidad a lo largo de la cadena del valor de los servicios financieros.

- Bancario. Cuatro de las 11 grandes tecnologías cubiertas en este documento tienen entidades de propiedad total o mayoritaria en su grupo que poseen licencias bancarias en la Unión Europea y la RAE de Hong Kong.[19] Además, en China y la RAE de Hong Kong, hay cuatro entidades con licencias bancarias que son empresas conjuntas de grandes tecnológicas con otras empresas, en las que las grandes tecnológicas poseen solo participaciones minoritarias.[20]

- Crédito. Aparte de China, parece que las grandes entidades tecnológicas no poseen licencias no bancarias para otorgar crédito (sin recibir depósitos), sino que operan en asociación con otras instituciones autorizadas.[21] Sin embargo, en algunos casos, las entidades que se dedican a otorgar préstamos son no regulado por la ley financiera y solo puede estar sujeto a los requisitos de la ley comercial.[22]

- Pagos. Todas las grandes tecnológicas tienen entidades en sus grupos que poseen licencias de pago y, por lo tanto, están autorizadas para realizar servicios de pago y / o emitir dinero electrónico en al menos una jurisdicción. En Europa, estas licencias han sido emitidas principalmente por autoridades de Irlanda, Lituania, Luxemburgo y el Reino Unido; en los Estados Unidos, por los reguladores a nivel estatal (véanse los recuadros 1 y 2 en Restoy (2021)).

B = licencia bancaria. Para la Unión Europea y Reino Unido, entidad de crédito CRD; para la RAE de Hong Kong, institución autorizada; para Brasil, aprobación del BCB bajo Resolución 4.122 / 2012 y Circular 3.649 / 2013; para los Estados Unidos, National Bank Charter o Bank Charters a nivel estatal (bancos comerciales, cajas de ahorros y compañías fiduciarias). C = licencia de crédito. Para la RAE de Hong Kong, licencia de prestamista de dinero; para los Estados Unidos, licencia de prestamista no bancario (a nivel estatal); para Brasil, Sociedade de Crédito Direto o Sociedade de Empréstimo entre Pessoas; para China, microprestamista de Internet o licencia de financiación al consumo. P = licencia de pagos. Para la Unión Europea, institución de pago o institución de dinero electrónico; para Brasil, Instituição de pagamento; para los Estados Unidos, transmisores de dinero, venta de cheques, negocios de servicios monetarios (regidos principalmente por la ley estatal); para China, licencia de pago de terceros.

El análisis excluye los casos en los que se realizan pagos y / o se extiende crédito para la compra de productos y servicios exclusivamente dentro de la plataforma.

Fuentes: Encontre uma instituição (página web del BCB); Registros HKMA; Registro Euclid de la EBA; Registro de servicios financieros de la FCA; Acceso al consumidor de NMLS®; varias noticias e informes

En los casos en que una entidad de gran tecnología opera a través de asociaciones y / o empresas conjuntas con operadores tradicionales y proporciona sus servicios financieros en colaboración con entidades financieras, normalmente no necesitará ninguna licencia.[23] Sin embargo, este modus operandi conlleva sus propios riesgos y el potencial de ser problemático por al menos dos razones principales. En primer lugar, la separación de los servicios financieros entre varios actores podría hacer que no quede claro quién es responsable de qué riesgo o actividad (IBFED y Oliver Wyman (2020)). En segundo lugar, la difusión de la rendición de cuentas tiene el potencial de reducir los incentivos de las grandes tecnológicas para seleccionar y monitorear a los clientes y las actividades y generar un comportamiento de riesgo excesivo que podría afectar la condición financiera o la reputación de las firmas financieras involucradas.

En términos de regulaciones intersectoriales, existen diferencias significativas en los regímenes legales entre jurisdicciones y cómo se aplican en la práctica a los bancos, las IFNB y las entidades no financieras (ENF),[24] incluidas las de los grandes grupos tecnológicos. Por ejemplo, sobre protección de datos y banca abierta, las reglas varían en términos de entidades cubiertas, derechos de datos, uso de datos y el alcance de los datos que pueden o deben ser compartidos; [25] en materia de competencia, los enfoques regulatorios pueden diferir en los casos en que las autoridades financieras tienen un mandato de competencia, típicamente como un objetivo secundario; y en materia ALD / CFT, los requisitos pueden no aplicarse de manera homogénea entre países e instituciones obligadas.[26] En términos generales, incluso cuando los bancos, las IFNB y las IFNE enfrentan exactamente los mismos requisitos, pueden estar sujetos a diferentes niveles de supervisión sobre sus prácticas comerciales.[27]

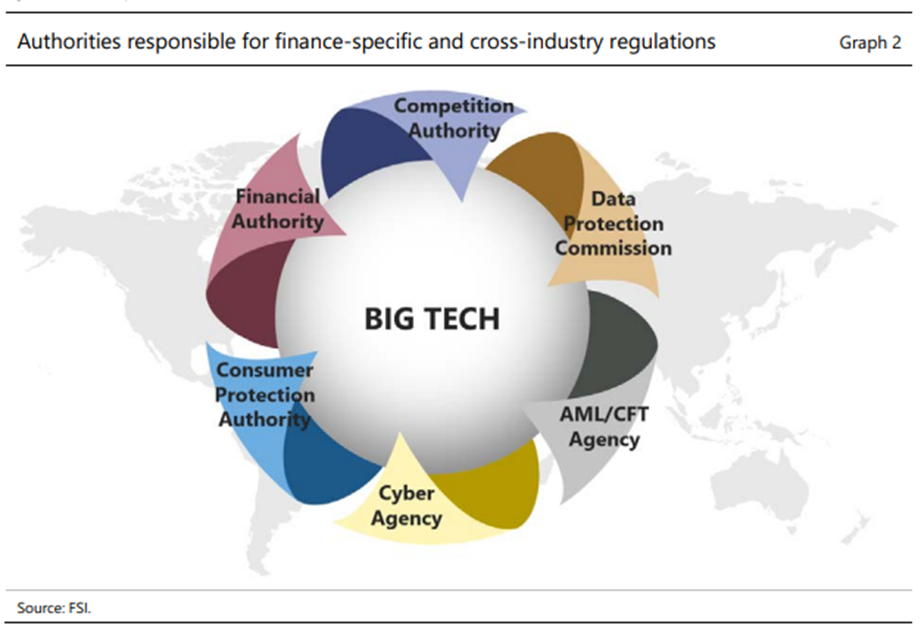

Finalmente, dependiendo de la configuración nacional, podría haber una multitud de autoridades responsables de hacer cumplir las regulaciones intersectoriales, cada una con su propio mandato y objetivos de política (Gráfico 2).

4. Algunas consideraciones para los encargados de formular políticas

El modelo de negocio de las grandes tecnologías implica una variedad de servicios prestados bajo una amplia gama de modalidades. Si bien su columna vertebral, el circuito de retroalimentación del ADN, ha permitido que las grandes tecnologías se conviertan en una de las empresas más grandes del mundo,[28] conlleva una serie de desafíos para los responsables de la formulación de políticas. Una es la gran velocidad con la que las grandes tecnologías podrían volverse sistémicamente importantes incluso en áreas donde sus operaciones parecen relativamente modestas en la actualidad. Otro desafío es responder a los diversos riesgos que generan sus actividades. Estos incluyen riesgos para la privacidad y la protección del consumidor, la competencia del mercado y, eventualmente, la estabilidad financiera (Carstens (2021)).

Más concretamente, con respecto a la estabilidad financiera, las asociaciones con los operadores tradicionales podrían difuminar la rendición de cuentas y promover la asunción de riesgos excesivos cuando las grandes tecnologías brindan solo la capa de la cadena de valor orientada al cliente sin asumir ningún riesgo suscrito por sí mismas; las interconexiones materiales dentro de un gran grupo tecnológico podrían dar lugar a riesgos de contagio y de reputación;[29] y los servicios críticos de terceros proporcionados a otras instituciones financieras podrían generar riesgos para la estabilidad financiera a través de concentraciones excesivas y dependencias de servicios específicos (por ejemplo, almacenamiento, transmisión y análisis de datos), particularmente en el contexto de un evento cibernético o falla operativa.

Si bien las grandes tecnologías están sujetas a una serie de regulaciones como se describe en la Sección 3, el enfoque de políticas hasta ahora no parece prestar la debida atención a las características únicas de sus modelos comerciales y los riesgos correspondientes. Las regulaciones específicas de finanzas y las regulaciones intersectoriales están dirigidas a las entidades legales individuales dentro de los grandes grupos tecnológicos o las actividades específicas que realizan y no a los riesgos de posibles efectos secundarios en todas las actividades que realizan las grandes tecnológicas (Restoy (2021)). Además, el enfoque político actual no permite reconocer el impacto sistémico potencial de los incidentes en las operaciones de las grandes tecnologías (Carstens (2021)).

A la luz de la creciente participación de las grandes tecnológicas en el sector financiero y las posibles deficiencias descritas anteriormente, las autoridades están evaluando si sus enfoques regulatorios para actividades financieras como la banca o los pagos son adecuados para regular las operaciones financieras de las grandes empresas tecnológicas. Los elementos clave de esta evaluación incluyen:

- Comprender los modelos de negocio de las grandes tecnologías. Uno de los principales desafíos para las autoridades financieras es comprender y mantenerse al tanto de los modelos comerciales en constante evolución de las grandes tecnologías. Esto requiere tener una imagen clara de los diferentes servicios que las grandes entidades de tecnología brindan tanto a nivel local como a través de las fronteras (incluso como proveedores de servicios a instituciones financieras), las modalidades bajo las cuales se ofrecen (por ejemplo, a través de asociaciones con otras instituciones financieras o entidades con licencia propia, o como «casamenteros») y cómo las grandes tecnologías monetizan los datos.[30] La claridad en estas características es fundamental para identificar dónde reside el riesgo final de sus actividades. Lo que los reguladores están apreciando cada vez más es que, si bien las grandes tecnologías comparten una serie de características clave, no hay dos iguales. Por lo tanto, los riesgos que generan pueden diferir según su línea de negocio principal, lo que puede tener implicaciones para el enfoque «correcto» que debe adoptar una autoridad.

- Evaluación de perfiles de riesgo y canales de transmisión. Las características únicas de las grandes tecnologías, junto con sus numerosas entidades grupales y actividades altamente interrelacionadas, plantean desafíos importantes a la hora de evaluar su perfil de riesgo. Destacan tres tipos de riesgo. Los primeros son los riesgos financieros y no financieros específicos del sector (por ejemplo, crédito, liquidez, apalancamiento, operativos), así como los relacionados con las modalidades bajo las cuales se prestan los servicios financieros (por ejemplo, asociaciones y empresas conjuntas). Los segundos son los riesgos relacionados con el alto grado de interconexión de las entidades dentro de un gran grupo tecnológico (por ejemplo, riesgos de contagio, concentración, reputación).[31] El tercero son los riesgos que surgen de los casos en los que entidades de un gran grupo tecnológico operan como proveedores de servicios externos para instituciones financieras. Este último está asumiendo un papel tan destacado que podría tener implicaciones para la estabilidad financiera al exacerbar los riesgos operativos y de concentración.[32]

La evaluación anterior permitiría a las autoridades formarse una opinión sobre si los riesgos relacionados con las grandes tecnologías se tratan adecuadamente en el marco regulatorio existente, y si han surgido oportunidades de arbitraje regulatorio o discrepancias injustificadas en la igualdad de condiciones. Sobre esta base, las autoridades pueden decidir mejorar el marco actual. Al desarrollar una respuesta de política, se podrían considerar las siguientes opciones:

- Recalibrar la combinación de reglas basadas en entidades y basadas en actividades. Algunos defienden que cualquier ajuste de política para las grandes tecnologías debe pasar de un enfoque regulatorio basado en entidades a uno que se base en actividades, aplicando el principio de “misma actividad – misma regulación”.[33] Sin embargo, la regulación basada en actividades solo puede complementar, en lugar de sustituir, regulación basada en entidades. Distintos tipos de entidad pueden generar distintos riesgos al realizar la misma actividad. Para las grandes tecnológicas, su modelo de negocio implica un conjunto de actividades muy diferentes (por ejemplo, comercio electrónico, pagos, servicios en la nube), cada una de las cuales da lugar a un conjunto específico de riesgos potencialmente interrelacionados. En otras palabras, las características de las grandes tecnologías influyen en la forma en que deben regularse; y parece haber un caso para desarrollar más reglas basadas en entidades para las grandes tecnologías en áreas regulatorias específicas como la competencia y la resiliencia operativa (Carstens (2021), Restoy (2021)).[34] El primero para abordar el papel de las grandes tecnologías como guardianes y su potencial para adoptar prácticas anticompetitivas; y el último para abordar la importancia fundamental de su función como proveedores de una amplia gama de servicios financieros y no financieros, incluida la prestación de servicios de computación en la nube a un número cada vez mayor de empresas financieras en todo el mundo.

- Presentamos un enfoque de políticas a medida para las grandes tecnologías. Los formuladores de políticas pueden concluir que las características únicas de las grandes tecnologías justifican un enfoque integral de políticas públicas que se centre no solo en las grandes entidades tecnológicas individuales y sus actividades, sino también en sus interacciones dentro del ecosistema de las grandes tecnologías (digital).[35] Este enfoque también podría evolucionar a partir de una combinación recalibrada de regulaciones basadas en la entidad / actividad que abordaría los riesgos derivados de las diferentes actividades que realizan las grandes tecnologías.[36] Además, es posible que las autoridades no tengan que empezar de cero. Pueden basarse en los marcos de políticas existentes, como los de los conglomerados financieros[37] y los acuerdos globales de monedas estables,[38] así como en los enfoques que están desarrollando las autoridades de todo el mundo.[39]

- Un elemento clave de este marco de políticas sería monitorear y mitigar el componente sistémico que se crea por la combinación de todas las actividades que realiza una gran empresa de tecnología. Para lograrlo, sería fundamental aumentar la cantidad de información disponible sobre los grandes grupos tecnológicos. La divulgación mejorada permitiría a las autoridades tener una comprensión holística de sus operaciones nacionales y transfronterizas; la naturaleza y alcance de los riesgos involucrados; e importantes interrelaciones entre las entidades del grupo, las instituciones financieras externas y el sistema financiero en su conjunto.

- Un elemento fundamental de cualquier enfoque de este tipo sería establecer un conjunto de criterios objetivos para calificar a una empresa como gran tecnología, lo que podría resultar difícil dada su heterogeneidad. Las autoridades pertinentes están en proceso de ajustar los conceptos subyacentes detrás de sus marcos de competencia. En particular, la Comisión Europea, por ejemplo, ha propuesto una lista de criterios para calificar una gran plataforma en línea como “guardián”, que luego quedaría sujeta a las disposiciones pertinentes de la Ley de Mercados Digitales que tienen como objetivo prevenir prácticas anticompetitivas. Además, según la propuesta de Ley de servicios digitales de la UE, las grandes plataformas en línea estarían sujetas a requisitos específicos en el ámbito de la prevención de su uso con fines ilícitos, la resiliencia operativa, la gestión y supervisión de riesgos y el cumplimiento de las normas por parte de las autoridades públicas.

- Mejorar la cooperación de supervisión local e internacional. A la luz de la naturaleza intersectorial y transfronteriza de las grandes actividades tecnológicas, es imperativo poner mayor énfasis en la cooperación y coordinación a nivel local e internacional. Un paso práctico en esta dirección podría ser establecer acuerdos de cooperación intersectoriales y transfronterizos entre las autoridades nacionales, incluidas al menos las autoridades financieras, de competencia y de protección de datos. Estos acuerdos de cooperación podrían involucrar o aumentar los acuerdos existentes y aprovechar, entre otros, la experiencia acumulada en la gestión de colegios de supervisores para bancos.[40]

5. Observaciones finales

Las grandes tecnologías están incursionando cada vez más en los servicios financieros. Han alcanzado una participación sustancial en el mercado de pagos en algunas jurisdicciones y participan activamente en la prestación de otros servicios financieros en todo el mundo. Si bien los servicios financieros todavía representan una parte relativamente pequeña de las actividades generales de las grandes tecnologías, esto puede cambiar rápidamente debido a sus características únicas de operación comercial y podrían volverse rápidamente importantes sistémicamente, o «demasiado grandes para fallar».

Los modelos de negocio de las grandes tecnologías involucran diferentes servicios financieros prestados bajo una amplia gama de modalidades, dando lugar a una variedad de riesgos. Las regulaciones específicas de finanzas y las regulaciones intersectoriales están dirigidas a entidades legales individuales dentro de grandes grupos tecnológicos o actividades específicas y no a los riesgos de posibles efectos secundarios en todas las actividades que realizan las grandes tecnológicas. Además, existen diferencias significativas en los regímenes intersectoriales entre jurisdicciones y cómo se aplican en la práctica. Estas diferencias se ven exacerbadas por la diversidad de autoridades responsables de las reglamentaciones intersectoriales.

Como resultado, los riesgos relevantes no están completamente capturados por el enfoque regulatorio hasta ahora, entre ellos la difusión de la responsabilidad y la asunción excesiva de riesgos que podrían surgir en el contexto de las asociaciones de las grandes tecnológicas con los operadores establecidos para brindar servicios financieros; riesgos de contagio, concentración y reputación que podrían surgir de interconexiones significativas entre diferentes entidades dentro de un gran grupo tecnológico; y riesgos de estabilidad financiera que podrían generarse a partir de dependencias materiales a servicios de terceros en todo el sistema financiero.

La entrada de las grandes tecnológicas en las finanzas requiere un enfoque de política pública integral que combine la regulación financiera, la política de competencia y la privacidad de los datos. Las opciones de política que podrían considerarse incluyen ajustar el enfoque de política existente recalibrando la combinación de reglas basadas en entidades y basadas en actividades, a favor de las primeras en ciertas áreas de políticas; desarrollar un régimen a medida para las grandes tecnologías; y el fortalecimiento de los acuerdos de cooperación intersectoriales y transfronterizos entre las autoridades nacionales y los reguladores extranjeros. Estas opciones pueden ayudar a las autoridades en sus consideraciones sobre la mejor manera de ajustar el marco regulatorio en sus esfuerzos por abordar los riesgos que conlleva el modelo de negocio de las grandes tecnológicas y, al mismo tiempo, preservar los beneficios que crean.

References

Bank for International Settlements (2019): Annual Economic Report, Chapter III, “Big tech in finance: opportunities and risks”, June.

Carstens, A (2018): “Big tech in finance and new challenges for public policy”, keynote address at the FT Banking Summit, December.

——— (2021): “Public policy for big techs in finance”, introductory remarks at the Asia School of Business Conversations on Central Banking webinar, “Finance as information”, Basel, 21 January.

Citi GPS (2018): “Bank of the future: The ABCs of digital disruption in finance”, Citi GPS: Global Perspectives & Solutions, March.

Cornelli, G, J Frost, L Gambacorta, R Rau, R Wardrop and T Ziegler (2020): “Fintech and big tech credit: a new database”, BIS Working Papers, no 887, September.

Croxson, K, J Frost, L Gambacorta and T Valletti (forthcoming): Platform-based business models and financial inclusion.

Digital Competition Expert Panel (2019): Unlocking digital competition, March.

Ehrentraud, J, D Garcia Ocampo, L Garzoni and M Piccolo (2020): “Policy responses to fintech: a crosscountry overview”, FSI Insights on policy implementation, no 23, January.

Financial Stability Board (2017): Financial stability implications from fintech: supervisory and regulatory issues that merit authorities’ attention, June.

——— (2019a): FinTech and market structure in financial services: market developments and potential financial stability implications, February.

——— (2019b): BigTech in finance: market developments and potential financial stability implications, December.

——— (2020a): BigTech firms in finance in emerging market and developing economies: market developments and potential financial stability implications, October.

——— (2020b): Regulation, supervision and oversight of “global stablecoin” arrangements: final report and high-level recommendations, October.

Frost, J (2020): “The economic forces driving fintech adoption across countries”, BIS Working Papers, no 838, February.

Gambacorta, L, Y Huang, Z Li, H Qiu and S Chen (2020): “Data vs collateral”, BIS Working Papers, no 881, September.

International Banking Federation and Oliver Wyman (2020): Big banks, bigger techs? How policy-makers could respond to a probable discontinuity, July.

Joint Forum (2012): Principles for the supervision of financial conglomerates, September.

Kirakul, S, J Yong and R Zamil (2021): “The universe of supervisory mandates – total eclipse of the core?”, FSI Insights on policy implementation, no 30, March.

Lu, L (2018): “How a little ant challenges giant banks? The rise of Ant Financial (Alipay)’s fintech empire and relevant regulatory concerns”, International Company and Commercial Law Review (2018), January.

Restoy, F (2019): “Regulating fintech: what is going on, and where are the challenges?”, speech at the ASBA-BID-FELABAN XVI Banking public-private sector regional policy dialogue “Challenges and opportunities in the new financial ecosystem”, Washington DC, 16 October.

——— (2021): “Fintech regulation: how to achieve a level playing field”, FSI Occasional Papers, no 17, February.

Van der Spek, L and S Phijffer (2020): “Will bigtechs change the European payments market forever?”, Compact, 2020/2, “Payments & Business Technology”.

[1] Juan Carlos Crisanto (Juan-Carlos.Crisanto@bis.org) y Johannes Ehrentraud (Johannes.Ehrentraud@bis.org), Banco de Pagos Internacionales, y Marcos Fabian (fabian@asbasupervision.org), Asociación de Supervisores de Bancos de las Américas (ASBA). Agradecemos a Stijn Claessens, Jon Frost, Leonardo Gambacorta, Denise García Ocampo, Joseph Noss y Jermy Prenio por sus útiles comentarios y a Esther Künzi por su apoyo administrativo.

[2] Para los Estados Unidos, consulte la Investigación de la competencia en los mercados digitales publicada en octubre de 2020 en https://judiciary.house.gov/uploadedfiles/competition_in_digital_markets.pdf?utm_campaign=4493-519; para el europeo

Union, véanse las propuestas para la Ley de Mercados Digitales y la Ley de Servicios Digitales publicadas en diciembre de 2020 en https://eurlex.europa.eu/legal-content/EN/TXT/PDF/?uri=CELEX:52020PC0842 y https: // eur -lex.europa.eu/legal-content/EN/TXT/

PDF /? Uri = CELEX: 52020PC0825; y para China, véase el recuadro 3 en Restoy (2021).

[3] Ver, por ejemplo, BIS (2019), FSB (2017), Frost (2020) y Croxson et al (de próxima publicación).

[4] En China, por ejemplo, las grandes empresas tecnológicas procesaron pagos equivalentes al 38% del PIB en 2018 (FSB (2020a)).

[5] A nivel mundial, se estimó que el crédito de las grandes tecnologías alcanzaría los 572.000 millones de dólares en 2019 (Cornelli et al (2020)).

[6] Los acuerdos de asociación existentes incluyen, por ejemplo, Apple / Goldman Sachs y Amazon / JPMorgan Chase (para ofrecer tarjetas de crédito); Google / Citigroup (para ofrecer cuentas corrientes a través de la aplicación Google Pay); y Amazon / Bank of America (como socios de financiamiento para préstamos de Amazon). Las grandes tecnologías también pueden actuar como intermediarias. Amazon India, por ejemplo, opera una Red de préstamos para vendedores (SLN) basada en API, que permite a los vendedores en su plataforma buscar préstamos de prestamistas externos.

[7] Por ejemplo, Tencent es un accionista minoritario de Nubank de Brasil

[8] En 2018, los negocios centrales de las grandes tecnologías representaron alrededor del 46% de sus ingresos; servicios financieros en alrededor del 11% (BPI (2019)).

[9] Por ejemplo, Facebook tiene alrededor de 2,3 mil millones de usuarios activos mensuales; WeChat de Tencent alrededor de mil millones (IBFED y Oliver Wyman (2020)).

[10] Google, Amazon, Apple y Microsoft ahora representan cuatro de las 10 empresas más importantes del mundo por gasto en investigación y desarrollo; en fusiones y adquisiciones, han gastado más de USD 10 mil millones en 100 acuerdos desde 2012 (IBFED y Oliver Wyman (2020)).

[11] A nivel de mercado, Gambacorta et al (2020) encuentran que el uso de big data para evaluar la solvencia crediticia de las empresas puede reducir la necesidad de garantías en los mercados crediticios. A nivel de producto, los préstamos «310» de MYbank, por ejemplo, requieren tres minutos para solicitarlos, un segundo para aprobarlos y cero interacción humana (Lu (2018)).

[12] Estos beneficios y riesgos pueden diferir para los mercados emergentes y desarrollados. Para una discusión sobre riesgos y beneficios, ver, por ejemplo, BIS (2019), Carstens (2018), Croxson et al (de próxima publicación) y FSB (2019b, 2020a).

[13] Sin embargo, los titulares del mismo tipo de licencia pueden enfrentarse a diferentes requisitos. Esto se debe a la proporcionalidad implícita de la regulación financiera (basada, entre otras cosas, en el tamaño de las entidades), que tiende a aliviar las obligaciones de ciertas entidades debido a la menor escala y naturaleza de sus negocios.

[14] Entidades autorizadas a prestar servicios financieros distintos de los reservados a los bancos, como la captación de depósitos. Las IFNB incluyen, por ejemplo, proveedores de servicios de pago que facilitan las transacciones de pago mediante transferencias de dinero, compensación o liquidación de saldos, y prestamistas no bancarios que utilizan su propio balance para otorgar préstamos bajo su propio riesgo.

[15] Un ejemplo de ello son los marcos globales de la IAIS para la supervisión de grupos de seguros activos internacionalmente: el Marco Común (“ComFrame”) y el Estándar de Capital de Seguros.

[16] De acuerdo con el Principio Básico 12 de Basilea, un elemento esencial de la supervisión bancaria es supervisar al grupo bancario sobre una base consolidada, monitoreando adecuadamente y, según corresponda, aplicando estándares prudenciales a todos los aspectos del negocio que realiza el grupo bancario en todo el mundo.

[17] Estas medidas prudenciales incluyen una capacidad adicional de absorción de pérdidas como empresa en funcionamiento; requisitos de recuperación y resolución.

[18] Si bien la Tabla 2 se enfoca en las licencias que se poseen en los servicios bancarios, crediticios y de pago, las grandes tecnologías también realizan otras actividades reguladas que necesitan ser autorizadas. Ant Group, por ejemplo, se dedica a la gestión patrimonial y los seguros a través de sus filiales autorizadas Tianhong y Cathay Insurance.

[19] Unión Europea: PrivatBank1981 / Docomo y Rakuten Bank / Rakuten; Hong Kong SAR: Ant Bank (Hong Kong) / Ant Group y Fusion Bank / Tencent.

[20] MYbank / Ant Group (30%), Baixin Bank / Baidu (30%), WeBank / Tencent (30%), Livi Bank / JD.com (36%).

[21] En Brasil, por ejemplo, que tiene un marco regulatorio para prestamistas no bancarios (Sociedade de Crédito Direto o Sociedade de Empréstimo entre Pessoas), el brazo de préstamos de Mercado Libre (Mercado Crédito) no tiene licencia sino que opera en asociación con otras instituciones autorizadas (Banco Topázio SA y Money Plus Scmepp Ltda).

[22] Las regulaciones para la concesión de crédito varían considerablemente entre países y la responsabilidad de supervisar esta actividad no recae necesariamente en la autoridad financiera (Ehrentraud et al (2020)).

[23] Las asociaciones de pagos, por ejemplo, presentan una variedad de enfoques. Las grandes tecnologías pueden proporcionar a los bancos la tecnología para tokenizar tarjetas de crédito y realizar pagos sin contacto (por ejemplo, Apple y Google), o facilitar transferencias internacionales de dinero (por ejemplo, Baidu y Tencent).

[24] Entidades que brindan servicios distintos a los que brindan los bancos o las IFNB, que no tienen licencia ni están registradas. Ellos no brindan servicios financieros por sí mismos, pero podrían hacerlo en asociación con otras instituciones financieras y / o brindarles servicios relacionados (por ejemplo, operación de una aplicación móvil para pagos sin contacto).

[25] En general, solo los bancos y las IFNB participan en iniciativas de banca abierta, pero en algunos casos participan las IFN. Mientras que en algunas jurisdicciones las reglas son vinculantes, en otras son voluntarias.

[26] Aunque las normas internacionales se aplican a una amplia gama de proveedores profesionales de servicios financieros, la aplicación de esas normas a entidades específicas no es necesariamente idéntica. Por ejemplo, la debida diligencia del cliente no se entiende de la misma manera por diferentes tipos de agentes. Los requisitos de incorporación suelen ser más exigentes en el caso de los bancos que en otros proveedores de servicios financieros. Ver Restoy (2021).

[27] Además, las entidades que se dedican a actividades financieras pueden tener que cumplir con los requisitos específicos del sector financiero que se aplican además o en lugar de las regulaciones intersectoriales.

[28] Varias grandes tecnológicas (por ejemplo, Google, Apple, Alibaba y Tencent) tienen capitalizaciones de mercado que superan con creces las de los bancos más grandes (Carstens (2021)).

[29] Un ejemplo es una situación en la que la empresa matriz y / o subsidiarias estratégicas están sujetas a sanciones severas y / o atraen publicidad negativa (por ejemplo, debido a infracciones ALD / CFT o violaciones de protección al consumidor), lo que puede generar problemas de credibilidad para el gran grupo tecnológico.

[30] Las grandes tecnologías generan ingresos no solo cobrando a los clientes por los servicios prestados, sino también monetizando los datos que generan en una línea de negocio para los fines de otra línea de negocio.

[31] Los canales a través de los cuales se pueden propagar los riesgos son los efectos de contagio a través de exposiciones interrelacionadas, el doble engranaje si está presente o los riesgos para la reputación. Estos pueden verse agravados por posibles conflictos de intereses entre las grandes entidades tecnológicas.

[32] Dada la creciente dependencia de las empresas financieras y no financieras de los servicios en la nube proporcionados por las grandes tecnologías, un incidente significativo que interrumpa su continuidad operativa podría tener importantes efectos sistémicos.

[33] Las reglas basadas en actividades consisten en requisitos que deben cumplir todas las instituciones que ofrecen servicios específicos (por ejemplo, suscripción de crédito, servicios de pago, intermediación de inversiones, asesoramiento en inversiones, etc.). Las reglas basadas en entidades consisten en requisitos impuestos a las instituciones con una licencia o estatuto específico (Restoy (2021)).

[34] Los riesgos creados para el sistema financiero no solo dependen de la actividad en sí, sino también de la combinación de diferentes actividades en el balance de una entidad (Restoy (2019)). Así, en algunos casos es necesario aceptar diferencias en el tratamiento regulatorio de una determinada actividad si los riesgos que genera esta actividad dependen de quién la realiza (“misma actividad, diferentes riesgos, diferente regulación”). Por ejemplo, existe una diferencia en términos de riesgos de estabilidad financiera dependiendo de si una entidad está altamente apalancada o capitalizada, y si los préstamos son otorgados por una institución que acepta depósitos, un fondo mutuo cerrado o una gran empresa de tecnología.

[35] Como un ejemplo, para mantener y promover la competencia efectiva en los mercados digitales, en 2019 un panel de expertos presidido por Jason Furman recomendó que el gobierno del Reino Unido “establezca y proporcione recursos a una unidad de mercados digitales a favor de la competencia, encargada de asegurar la competencia, la innovación y los beneficios resultados para consumidores y empresas ”(Panel de expertos en competencia digital (2019)).

[36] Podría decirse que aplicar un enfoque puramente basado en actividades sería similar a regular partes individuales en lugar de un sistema interconectado porque perdería el componente sistémico creado por la combinación de todas las actividades que realiza una gran empresa de tecnología.

[37] Un paso inicial en la formulación de una respuesta política podría ser basarse en el marco de los conglomerados financieros (Joint Forum (2012)), que llama la atención de los supervisores sobre los riesgos que surgen de las entidades no reguladas que podrían formar parte del grupo más amplio al que pertenece el conglomerado financiero. pertenece. Además, el enfoque de evaluación de riesgos presentado por este marco incluye transacciones y exposiciones intragrupo, riesgo estratégico, riesgo de concentración y riesgo de reputación. Sin embargo, se necesitarán ajustes para tener en cuenta el hecho de que los grandes grupos tecnológicos no son puramente financieros, sino conglomerados mixtos.

[38] La Junta de Estabilidad Financiera (FSB) ha establecido 10 recomendaciones de alto nivel que buscan promover una regulación, supervisión y vigilancia coordinadas y efectivas de los acuerdos globales de monedas estables (GSC). Las recomendaciones exigen un marco que sea proporcional a los riesgos y destacan el valor de la cooperación transfronteriza, la coordinación y los acuerdos de intercambio de información flexibles, eficientes, inclusivos y multisectoriales entre las autoridades que tengan en cuenta la naturaleza cambiante de los acuerdos de la SGC. y los riesgos que pueden plantear con el tiempo (FSB (2020b)).

[39] El FSB informa que hay algunos casos en los que las autoridades financieras de las economías de mercados emergentes y en desarrollo (EMDE) han tomado medidas para adaptar su enfoque regulatorio al tamaño relativo de las actividades de las grandes empresas de tecnología en los servicios financieros. En Paraguay, por ejemplo, la regulación exige que una empresa de tecnología financiera abra una cuenta bancaria cada vez que se supere un cierto umbral de dinero móvil pendiente, administrado por un operador de red móvil. Otras EMDE están realizando evaluaciones sobre la adecuación de sus marcos regulatorios en términos del tamaño de los servicios financieros ofrecidos por una gran empresa de tecnología (FSB (2020a)).

[40] El BCE define un colegio de supervisores como «una estructura permanente, aunque flexible, compuesta por los supervisores» de origen «y» anfitrión «de un banco internacional». Consulte «¿Qué son los colegios de supervisores?» (europa.eu).

Publicado originalmente: https://www.bis.org/fsi/fsibriefs12.pdf