Informe de Seguimiento Mundial de la Intermediación Financiera No Bancaria 2021

16 diciembre 2021

En contraste con la tendencia de la última década, el sector NBFI creció menos que el sector bancario en 2020.

Este informe presenta los resultados del 11º ejercicio anual de monitoreo del FSB para evaluar las tendencias y vulnerabilidades en NBFI, que abarca 29 jurisdicciones que representan aproximadamente el 80% del PIB mundial.

El informe cubre la evolución de las NBFI para el año que finaliza el 31 de diciembre de 2020, un período que incluye tanto el shock de COVID-19 como las medidas extraordinarias adoptadas por las autoridades oficiales del sector para estabilizar los mercados financieros y apoyar la financiación de la economía real.

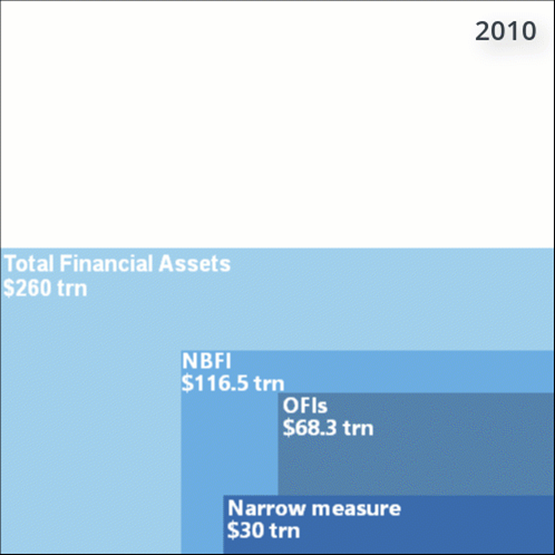

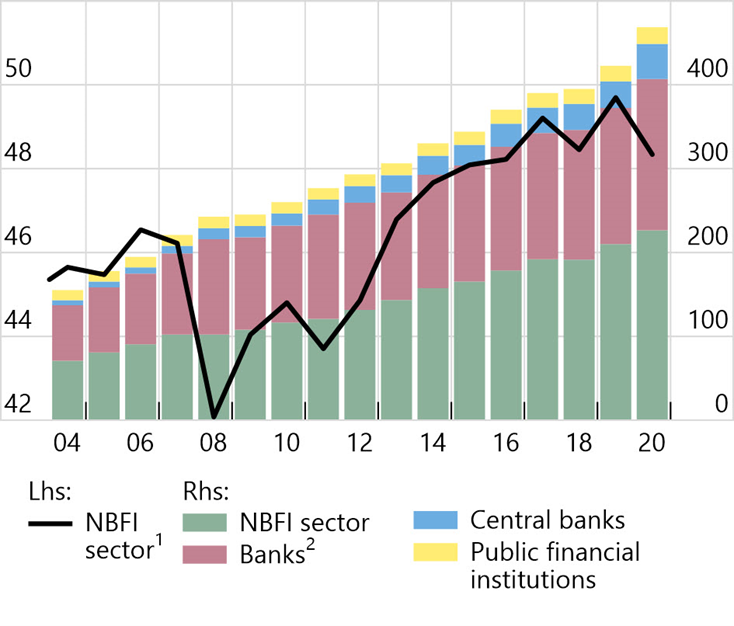

Tamaño de los agregados de monitoreo y composición de la medida estrecha: 2010-2020

Los activos financieros globales totales mostraron un fuerte crecimiento en 2020, aumentando en un 10,9% a $ 468,7 billones. Esto fue más rápido que el sector nbfi global, que comprende principalmente fondos de pensiones, corporaciones de seguros y otros intermediarios financieros (OFI)1, que experimentaron un crecimiento de activos del 7,9%, alcanzando los 226,6 billones de dólares. El crecimiento más rápido de los activos de los bancos, los bancos centrales y las instituciones financieras públicas que los activos del sector NBFI es en parte atribuible a la pandemia de COVID-19, cuando las respuestas acomodaticias del sector oficial apoyaron a la economía real, incluso a través del sistema bancario.

Por lo tanto, la participación relativa del sector NBFI en los activos financieros mundiales totales disminuyó del 49,7% al 48,3% en 2020. Esta fue la mayor disminución de puntos porcentuales desde la crisis financiera de 2008. En particular, el crecimiento de los activos en el sector NBFI fue inferior al de los bancos centrales (32,3%) y los bancos (11,1%)..

- Al igual que en 2019, el crecimiento del sector NBFI en 2020 fue impulsado principalmente por fondos de inversión, corporaciones de seguros y fondos de pensiones. El crecimiento de los activos de los fondos de inversión se vio respaldado por una combinación de flujos y efectos de valoración.

- La intermediación crediticia por parte del sector NBFI aumentó más lentamente que la intermediación crediticia por parte del sector bancario. En 2020, los activos de crédito de los bancos crecieron un 10,5%, un ritmo más rápido que los activos de crédito en poder de las corporaciones de seguros (6,4%), los fondos de pensiones (7,9%) y las OFI (4,6%).

Los activos de NBFI aumentaron en términos absolutos, pero disminuyeron como proporción del total de activos financieros mundiales

La interconexión entre los bancos y el sector NBFI disminuyó ligeramente en 2020. La interconexión financiera es una característica de un sistema financiero global abierto e integrado. Puede ayudar a compartir el riesgo entre los sectores financieros, pero también puede servir como un canal para la transmisión de riesgos, particularmente cuando las entidades a lo largo de las cadenas de intermediación emplean un alto grado de apalancamiento o participan en la transformación de vencimiento / liquidez. Por lo tanto, las medidas de interconexión entre bancos, OFI y otras entidades financieras no bancarias pueden servir como indicadores importantes de posible contagio, dentro y fuera de las fronteras.

La estrecha medida de NBFI creció un 7,4% a $ 63,2 billones en 2020, a un ritmo similar a la tasa de crecimiento anual de 2014-19 del 7,3%. Por lo tanto, a finales de 2020 representa el 27,9% del total de los activos de NBFI y el 13,7% del total de activos financieros globales. Desde la crisis financiera de 2008, el crecimiento de la medida estrecha ha sido impulsado principalmente por los fondos de inversión.

La medida limitada, que refleja una evaluación de los riesgos basada en la «función económica» (HA) basada en la actividad, incluye los siguientes elementos:

Los vehículos de inversión colectiva con características que los hacen susceptibles a las corridas (EF1) crecieron un 9,0% en 2020, manteniéndose con diferencia como el mayor componente de la medida estrecha con una participación del 75,1%. Aunque los fondos de inversión experimentaron salidas significativas en el 1T 2020, la pronta recuperación en los dos trimestres siguientes significó que siguieron siendo el mayor contribuyente al crecimiento de la medida estrecha.

La provisión de préstamos que normalmente depende de la financiación a corto plazo (EF2) creció un 4,2% en 2020, lo que representa el 6,7% de la medida limitada. Las medidas de apalancamiento para las compañías financieras, el tipo de entidad más frecuente en EF2, se mantuvieron estables.

La intermediación de las actividades de mercado dependientes de la financiación a corto plazo (EF3) creció un 3,7% en 2020, lo que representa el 7,8% de la medida estrecha. El crecimiento en 2020 fue impulsado, en general a partes iguales, por los corredores de bolsa y las cuentas de custodia, las dos principales entidades clasificadas en EF3.

Tras un fuerte crecimiento en 2019 (4,5%), los seguros o avales de productos financieros (EF4) solo crecieron un 0,4% en 2020. Los activos financieros asociados a estas actividades siguen constituyendo menos del 1% de la medida limitada.

La intermediación crediticia basada en titulizaciones (EF5) se contrajo un 4,0% en 2020, ya que los activos de las compañías fiduciarias chinas continuaron disminuyendo. EF5 representa ahora el 7,5% de la medida estrecha.

Los activos no asignados entre los cinco EF representan el 2,6% de la medida estrecha.

Los conjuntos de datos del informe están disponibles públicamente para su uso de acuerdo con los términos y condiciones normales del FSB.

- Las OFI incluyen a todos los intermediarios financieros que no son bancos centrales, bancos, instituciones financieras públicas, corporaciones de seguros, fondos de pensiones o auxiliares financieros. Incluyen principalmente fondos de inversión, instituciones financieras cautivas y prestamistas de dinero, contrapartes centrales, corredores de bolsa, compañías financieras, compañías fiduciarias y vehículos financieros estructurados. [←]

Tipo(s) de contenido: Publicaciones Fuente(s): Área(s) de política del FSB: Intermediación financiera no bancaria

Publicado originalmente: https://www.fsb.org/2021/12/global-monitoring-report-on-non-bank-financial-intermediation-2021/