Comité de Supervisión Bancaria de Basilea

Tratamiento prudencial de las exposiciones a criptoactivos

1. Introducción

En junio de 2022, el Comité de Supervisión Bancaria de Basilea emitió su segunda consulta sobre el tratamiento prudencial de las exposiciones de los bancos a criptoactivos.1 Tras considerar los comentarios de las partes interesadas a la consulta, el Comité ha finalizado su norma prudencial, que ha sido respaldada por el órgano de supervisión del Comité, el Grupo de Gobernadores y Jefes de Supervisión. Este documento establece la norma final que el Comité ha acordado aplicar antes del 1 de enero de 2025. El texto se incorporará en breve al Marco de Basilea consolidado. El Comité desea agradecer a los encuestados sus comentarios a la segunda consulta.

A continuación figura un breve resumen de la estructura de la norma finalizada (sección 2), una descripción de los elementos clave que se modificaron en relación con la propuesta en la segunda consulta (sección 3), una descripción de los elementos clave de la propuesta que el Comité tiene la intención de seguir de cerca a corto plazo (sección 4). y el texto de la norma propiamente dicha, en forma de un nuevo capítulo del Marco de Basilea consolidado (Sección 5).

2. Estructura de la norma

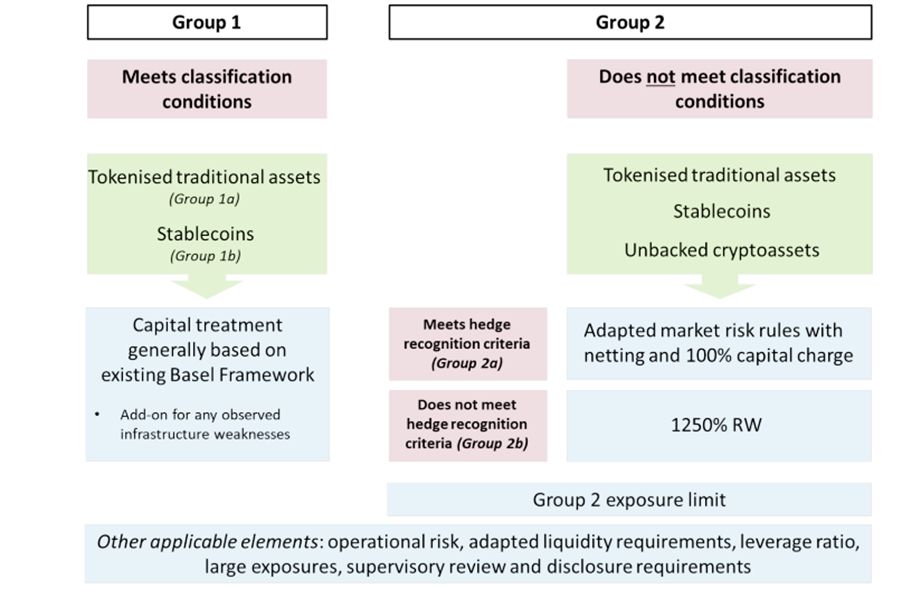

La estructura de la norma no ha cambiado con respecto a la propuesta presentada en la segunda consulta. Según el estándar, los bancos deben clasificar los criptoactivos de forma continua en dos grupos:

• Criptoactivos del Grupo 1. Aquellos que cumplen en su totalidad un conjunto de condiciones de clasificación. Los criptoactivos del Grupo 1 incluyen activos tradicionales tokenizados (Grupo 1a) y criptoactivos con mecanismos de estabilización efectivos (Grupo 1b). Los criptoactivos del Grupo 1 están sujetos a requisitos de capital basados en las ponderaciones de riesgo de las exposiciones subyacentes establecidas en el Marco de Basilea existente.2

• Criptoactivos del Grupo 2. Aquellos que no cumplan alguna de las condiciones de clasificación. Como resultado, plantean riesgos adicionales y más altos en comparación con los criptoactivos del Grupo 1 y, en consecuencia, están sujetos a un tratamiento de capital conservador recientemente prescrito. Además de los activos tradicionales tokenizados y las monedas estables que no cumplen con las condiciones de clasificación, el Grupo 2 incluye todos los criptoactivos sin respaldo. Se utiliza un conjunto de criterios de reconocimiento de cobertura para identificar los criptoactivos del Grupo 2 en los que se permite reconocer un grado limitado de cobertura (Grupo 2a) y aquellos en los que no se reconoce la cobertura (Grupo 2b). Los elementos clave adicionales de la norma incluyen:

• Complemento de riesgo de infraestructura: un complemento a los activos ponderados por riesgo (RWA) para cubrir el riesgo de infraestructura para todos los criptoactivos del Grupo 1 que las autoridades pueden activar en función de cualquier debilidad observada en la infraestructura en la que se basan los criptoactivos.

• Prueba de riesgo de reembolso y un requisito de supervisión / regulación: Esta prueba y requisito deben cumplirse para que las monedas estables sean elegibles para su inclusión en el Grupo 1. Buscan garantizar que solo las monedas estables emitidas por entidades supervisadas y reguladas que tengan derechos de reembolso y gobernanza sólidos sean elegibles para su inclusión.

• Límite de exposición del Grupo 2: La exposición total de un banco a los criptoactivos del Grupo 2 no debe exceder el 2% del capital de nivel 1 del banco y, por lo general, debe ser inferior al 1%. Los bancos que incumplan el límite del 1% aplicarán el tratamiento de capital más conservador del Grupo 2b a la cantidad en la que se supere el límite. El incumplimiento del límite del 2% dará lugar a que la totalidad de las exposiciones del Grupo 2 estén sujetas al tratamiento de capital del Grupo 2b.

• Otros elementos: Otros elementos de la norma incluyen descripciones de cómo deben aplicarse los requisitos de riesgo operativo, liquidez, ratio de apalancamiento y grandes exposiciones a las exposiciones de criptoactivos de los bancos. También se prescribe el proceso de revisión supervisora y un conjunto específico de requisitos de divulgación.

El siguiente diagrama ilustra la estructura descrita anteriormente:

3. Cambios relativos a la propuesta en la segunda consulta

Reflexionando sobre los comentarios de las partes interesadas sobre el estándar propuesto y la evolución del mercado en criptoactivos, el Comité acordó realizar los cambios descritos en esta sección en el estándar final en relación con la propuesta que se estableció en la segunda consulta.

Complemento de riesgo de infraestructura

En la segunda consulta, el complemento para el riesgo de infraestructura se propuso como un complemento fijo a RWA establecido en 2.5% del valor de exposición para todos los criptoactivos del Grupo 1. El Comité acordó reemplazar esto con un enfoque más flexible que permita a las autoridades iniciar y aumentar un complemento basado en cualquier debilidad observada en la infraestructura que subyace a criptoactivos específicos. Este enfoque debería incentivar a los bancos a abordar activamente los riesgos de infraestructura para evitar la imposición de un complemento en un momento futuro.

Prueba de riesgo de base, prueba de riesgo de reembolso y requisito de supervisión/regulación

Las condiciones de clasificación del Grupo 1 establecidas en la segunda consulta incluían el requisito de que los criptoactivos con mecanismos de estabilización deben superar una prueba de riesgo de reembolso y una prueba de riesgo de base. El objetivo de la prueba de riesgo de reembolso es garantizar que los activos de reserva sean suficientes para permitir que los criptoactivos sean reembolsables en todo momento, incluso durante períodos de tensión extrema, por el importe al que está vinculado el criptoactivo (el «valor de paridad»). La prueba de riesgo base, que es una prueba cuantitativa basada en el valor de mercado del criptoactivo, tiene como objetivo garantizar que el titular de un criptoactivo pueda venderlo en el mercado por una cantidad que siga de cerca el valor de la paridad. El Comité observó en la segunda consulta que estaba considerando como alternativa a las pruebas básicas de riesgo y riesgo de reembolso el requisito de que las monedas estables sean supervisadas y reguladas por una autoridad supervisora que aplique requisitos prudenciales de capital y liquidez.

Después de reflexionar sobre los méritos de estos diferentes enfoques, el Comité decidió no implementar la prueba de riesgo de base en este momento. Como se señala en la sección 4 a continuación, el Comité estudiará más a fondo si existen pruebas estadísticas que puedan identificar de manera confiable las monedas estables de bajo riesgo y, si se identifica dicha prueba, la considerará como un requisito adicional para su inclusión en el Grupo 1b. Además, el Comité convino en que el requisito de supervisión/regulación debería aplicarse además del requisito de superar la prueba del riesgo de reembolso. Para los criptoactivos que están vinculados a una o más monedas, la prueba de riesgo de reembolso ahora también incluye el requisito de que los activos de reserva deben estar compuestos por activos con un riesgo de mercado y riesgo de crédito mínimos. El Comité seguirá estudiando la composición adecuada de los activos de reserva a efectos de la prueba de riesgo de reembolso.

Límite de exposición del grupo 2

El requisito propuesto para que los bancos mantengan sus exposiciones agregadas a criptoactivos del Grupo 2 por debajo de un umbral del 1% de su capital de nivel 1 se ha mantenido en la norma final, sujeto a ciertas modificaciones. La primera modificación dará lugar a que las exposiciones se midan como la mayor de las posiciones brutas largas y brutas cortas en cada criptoactivo, en lugar del agregado de los valores absolutos de las exposiciones largas y cortas, como se propuso en la segunda consulta. Este cambio garantizará que los bancos que tomen medidas para cubrir exposiciones no sean penalizados por debajo del límite. La segunda modificación se refiere a las consecuencias capitales de un incumplimiento del límite. Para reducir los efectos precipicio, el Comité ha acordado que la consecuencia de superar el límite será que el tratamiento de capital del Grupo 2b se aplique únicamente al importe en el que se supere el límite, en lugar de a todas las exposiciones del Grupo 2. No obstante, para garantizar que los bancos tengan un fuerte incentivo para no superar significativamente el umbral del 1 %, se introducirá un nuevo límite del 2 % que, en caso de incumplimiento, dará lugar a que la totalidad de las exposiciones del Grupo 2 estén sujetas al tratamiento de capital del Grupo 2b.

Responsabilidad de evaluar las condiciones de clasificación

En virtud de la segunda propuesta de consulta, se exigió a los bancos que evaluaran sus criptoactivos en relación con las condiciones de clasificación y solicitaran la aprobación previa de supervisión para finalizar la clasificación. El Comité está de acuerdo con la información recibida en la consulta en que este proceso podría ser innecesariamente oneroso, especialmente en los casos en que el cumplimiento o incumplimiento de las condiciones sea claro. Como resultado, se ha modificado el proceso requerido para eliminar el elemento de aprobación previa de supervisión; En cambio, en la norma final, los bancos están obligados a notificar a los supervisores las decisiones de clasificación y los supervisores tendrán el poder de anular estas decisiones si no están de acuerdo con la evaluación de un banco.

Bienes de custodia

Los encuestados en la segunda consulta expresaron su preocupación por la aplicación de la norma en relación con los activos de los clientes cuando un banco actúa como custodio. A los encuestados les preocupaba que la norma pudiera implicar la aplicación de requisitos de riesgo de crédito, mercado y liquidez a esos activos de los clientes. Esta no era la intención de la norma. Por lo tanto, la norma se ha revisado para aclarar qué elementos son aplicables a los servicios de custodia prestados por los bancos.

4. Elementos sujetos a seguimiento y revisión específicos

El Comité planea monitorear de cerca la implementación y los efectos del estándar de criptoactivos. Dado el rápido ritmo de evolución del mercado, es probable que el Comité emita mejoras y aclaraciones adicionales a lo largo del tiempo. Estos pueden ser necesarios para garantizar una comprensión e implementación consistentes de la norma, o para abordar los riesgos emergentes. Como parte de sus esfuerzos de supervisión, el Comité continuará recopilando datos de los bancos como parte de su ejercicio regular de monitoreo de Basilea III, monitoreando e intercambiando información sobre la implementación de la norma y la evolución del mercado, y colaborando activamente con otros organismos de normalización.

Además del seguimiento general de la norma, el Comité ha acordado una serie de cuestiones que serán objeto de seguimiento y examen específicos. Los problemas son los siguientes:

• Pruebas estadísticas y prueba de riesgo de reembolso: El Comité estudiará más a fondo si existen pruebas estadísticas que puedan identificar de manera confiable las monedas estables de bajo riesgo, y si se identifica dicha prueba, la considerará como un requisito adicional para su inclusión en el Grupo 1b. El Comité también seguirá estudiando la composición adecuada de los activos de reserva a efectos de la prueba del riesgo de reembolso.

• Blockchains sin permiso: El Comité continuará reflexionando sobre si los riesgos planteados por los criptoactivos que utilizan blockchains sin permiso pueden mitigarse lo suficiente como para permitir su inclusión en el Grupo 1 y, de ser así, qué ajustes a las condiciones de clasificación serían necesarios.

• Criptoactivos del Grupo 1b recibidos como garantía: Según la norma final, los criptoactivos del Grupo 1b que un banco recibe como garantía no pueden ser reconocidos como garantías elegibles a los efectos del cálculo de los requisitos de capital regulatorio. El Comité tiene la intención de continuar monitoreando este tratamiento y evaluar si cualquier criptoactivo del Grupo 1b tiene las características requeridas para recibir el reconocimiento como garantía a efectos de requisitos de capital.

• Criterios del Grupo 2a y grado de reconocimiento de coberturas: Los «criterios de reconocimiento de cobertura» de la norma final están en consonancia con las propuestas establecidas en la segunda propuesta de consulta. Los criptoactivos que cumplan con estos criterios se asignarán al Grupo 2a y serán elegibles para recibir una cantidad limitada de reconocimiento. Los criterios incluyen varios umbrales, relacionados con la capitalización de mercado, el volumen de negociación y las observaciones de precios para los criptoactivos que deben cumplirse para ser incluidos en el Grupo 2a. El Comité tiene la intención de seguir de cerca la especificación de estos umbrales y el grado de reconocimiento de coberturas que permite la clasificación del Grupo 2a.

• Calibración del límite de exposición del Grupo 2: El límite de exposición del Grupo 2 se basa en umbrales establecidos en el 1% y el 2% del capital Tier 1 de los bancos. Estos umbrales tienen como objetivo proteger al sector bancario contra los riesgos potencialmente significativos que plantean los criptoactivos del Grupo 2. A medida que se desarrolle el mercado de criptoactivos, el Comité reevaluará la idoneidad de estos umbrales.

5. Texto de la norma sobre las exposiciones de los bancos a criptoactivos

A continuación, se muestra el texto de un nuevo capítulo del Marco de Basilea (SCO60) que establece el tratamiento prudencial de las exposiciones de los bancos a criptoactivos. La fecha de aplicación es el 1 de enero de 2025 y todas las referencias cruzadas a otros capítulos del marco se refieren a los capítulos que estarán en vigor en esa fecha. La versión consolidada del Marco de Basilea se actualizará en breve para incluir el nuevo capítulo que figura a continuación.

SCO60: Exposiciones a criptoactivos

Introducción

60.1 En este capítulo se establece cómo debe aplicarse el Marco de Basilea con respecto a las exposiciones de los bancos a criptoactivos. Los criptoactivos se definen como activos digitales privados que dependen de la criptografía y las tecnologías de contabilidad distribuida (DLT) o tecnologías similares. Los activos digitales son una representación digital de valor, que se puede utilizar con fines de pago o inversión o para acceder a un bien o servicio.

60.2 Los valores desmaterializados (valores que se han trasladado de certificados físicos a teneduría de libros electrónicos) emitidos a través de DLT o tecnologías similares se consideran comprendidos en el ámbito de aplicación de este capítulo y se denominan activos tradicionales tokenizados, mientras que los valores desmaterializados que utilizan versiones electrónicas de registros y bases de datos tradicionales administrados centralmente no están dentro del alcance.

60.3 El tratamiento prudencial de las monedas digitales de los bancos centrales (CBDC) no se describe en el Marco de Basilea. El Comité seguirá examinando el tratamiento de las CBDC a medida que se emitan.

60.4 A los efectos de este capítulo, el término «exposición» incluye los importes dentro o fuera del balance que dan lugar a riesgos de crédito, de mercado, operativos y/o de liquidez. Ciertas partes del capítulo, como los requisitos de riesgo operacional y las secciones de gestión de riesgos y revisión de supervisión, también son aplicables a las actividades de criptoactivos de los bancos, como los servicios de custodia que implican la custodia o administración de criptoactivos de clientes de forma segregada, que generalmente no dan lugar a requisitos de crédito, mercado o liquidez.

60.5 El resto de este capítulo está organizado de acuerdo con las siguientes secciones:

(1) Condiciones de clasificación: [SCO60.6] a [SCO60.22].

(2) Límite de la cartera bancaria/de negociación, uso de modelos internos y clasificación contable: [SCO60.23] a [SCO60.25].

(3) Requisitos mínimos de capital por riesgo de crédito para los criptoactivos del Grupo 1: [SCO60.26] a [SCO60.39].

Condiciones de clasificación

60.6 En ciertas áreas de este capítulo, especialmente a efectos de riesgo de crédito, mercado y liquidez, el tratamiento prudencial de las exposiciones a criptoactivos de un banco varía según la clasificación prudencial de los criptoactivos. Para determinar la clasificación prudencial, los criptoactivos deben examinarse de forma continua y clasificarse en dos grandes grupos:

60.7 Para ser clasificados como Grupo 1a o Grupo 1b, los criptoactivos deben cumplir de forma continua las condiciones de clasificación de [SCO60.8] a [SCO60.19] a continuación.

Condición de clasificación 1

60.8 Condición de clasificación 1: El criptoactivo es: (i) un activo tradicional tokenizado; o ii) tenga un mecanismo de estabilización eficaz en todo momento para vincular su valor a un activo tradicional o a un conjunto de activos tradicionales (es decir, activo(s) de referencia).

60.9 Los activos tradicionales tokenizados solo cumplirán la condición de clasificación 1 si cumplen con todos los requisitos siguientes:

(1) Son representaciones digitales de activos tradicionales que utilizan criptografía, DLT o tecnología similar para registrar la propiedad.

(2) Presentan el mismo nivel de riesgo crediticio y de mercado que la forma tradicional (no tokenizada) del activo. En la práctica, esto significa lo siguiente para los activos tradicionales tokenizados:

60.10 Los criptoactivos no cumplen la condición establecida en [SCO60.9](2) supra si:

1) primero deben ser redimidos o convertidos en activos tradicionales antes de que reciban los mismos derechos legales que la propiedad directa de los activos tradicionales; o

(2) a través de su construcción específica, implican riesgos de crédito de contraparte adicionales en relación con los activos tradicionales.

60.11 Los criptoactivos que tengan un mecanismo de estabilización solo cumplirán la condición de clasificación 1 si cumplen todos los requisitos siguientes:

(1) El criptoactivo está diseñado para ser canjeable por una cantidad predefinida de un activo o activos de referencia (por ejemplo, 1 USD, 1 oz de oro) o efectivo igual al valor de mercado actual de los activos de referencia (por ejemplo, valor en USD de 1 oz de oro). El valor de los activos de referencia a los que una unidad del criptoactivo está diseñada para ser redimible se conoce como el «valor de paridad».

(2) El mecanismo de estabilización está diseñado para minimizar las fluctuaciones en el valor de mercado de los criptoactivos en relación con el valor de paridad. Para cumplir la condición de «eficaz en todo momento», las entidades de crédito deben disponer de un marco de seguimiento que verifique que el mecanismo de estabilización funciona según lo previsto.

(3) El mecanismo de estabilización permite una gestión del riesgo similar a la gestión del riesgo de los activos tradicionales, sobre la base de datos o experiencia suficientes. En el caso de los criptoactivos de reciente creación, puede no haber datos ni experiencia práctica suficientes para realizar una evaluación detallada del mecanismo de estabilización. Deberán aportarse pruebas para convencer a los supervisores de la eficacia del mecanismo de estabilización, incluida la composición, valoración y frecuencia de valoración del activo o activos de reserva y la calidad de los datos disponibles.

60.12 Prueba de riesgo de reembolso. El objetivo de esta prueba es garantizar que los activos de reserva sean suficientes para permitir que los criptoactivos sean reembolsables en todo momento por el valor fijo, incluso durante períodos de estrés extremo. Para pasar la prueba de riesgo de reembolso, el banco debe asegurarse de que el acuerdo de criptoactivos cumpla con las siguientes condiciones:

(1) Valor y composición de los activos de reserva. El valor de los activos de reserva (netos de todos los activos no criptoactivos sobre estos activos) debe en todo momento, incluso durante períodos de estrés extremo, igualar o superar el valor fijo agregado de todos los criptoactivos pendientes. Si los activos de reserva exponen al titular a riesgos adicionales a los riesgos derivados de los activos de referencia[4], el valor de los activos de reserva debe sobrecolateralizar suficientemente los derechos de reembolso de todos los criptoactivos en circulación. El nivel de sobrecolateralización debe ser suficiente para garantizar que, incluso después de incurrir en pérdidas estresadas en los activos de reserva, su valor supere el valor agregado de la paridad de todos los criptoactivos pendientes.

(2) Criterios de calidad de los activos de reserva. Para los criptoactivos que están vinculados a una o más monedas, los activos de reserva deben estar compuestos por activos con un riesgo mínimo de mercado y crédito. Los activos deberán poder liquidarse rápidamente con un efecto adverso mínimo sobre los precios. Por ejemplo, estos activos pueden definirse como HQLA de nivel 1 según lo estipulado en LCR30.41. Además, los activos de reserva deben estar denominados en la misma moneda o monedas en las mismas proporciones que las monedas utilizadas para el valor de paridad. Una parte de minimis de los activos de reserva podrá mantenerse en una moneda distinta de las monedas utilizadas para el valor de paridad, siempre que la tenencia de dicha moneda sea necesaria para el funcionamiento del acuerdo de criptoactivos y se haya cubierto adecuadamente todo el riesgo de desajuste de divisas entre los activos de reserva y el valor de paridad.

60.13 Mecanismos de estabilización que: (i) hacen referencia a otros criptoactivos como activos subyacentes (incluidos aquellos que hacen referencia a otros criptoactivos que tienen activos tradicionales como subyacentes); o (ii) utilizar protocolos para aumentar o disminuir el suministro del criptoactivo [5] no cumplen con la condición de clasificación 1.

Condición de clasificación 2

60.14 Condición de clasificación 2: Todos los derechos, obligaciones e intereses derivados del acuerdo de criptoactivos están claramente definidos y son legalmente exigibles en todas las jurisdicciones donde se emite y canjea el activo. Además, el(los) marco(s) legal(es) aplicable(s) garantizan(n) la firmeza de la liquidación. Los bancos deben realizar una revisión legal del acuerdo de criptoactivos para garantizar que se cumpla esta condición y poner la revisión a disposición de sus supervisores que lo soliciten.

60.15 Para cumplir con la condición de clasificación 2, deben cumplirse los siguientes requisitos:

(1) En todo momento, los acuerdos de criptoactivos deben garantizar la plena transferibilidad y la firmeza de la liquidación. Además, los criptoactivos con mecanismos de estabilización deben proporcionar una reclamación legal sólida contra el emisor y/o los activos de reserva subyacentes y deben garantizar la plena amortización (es decir, la capacidad de intercambiar criptoactivos por cantidades de activos predefinidos como efectivo, bonos, materias primas, acciones u otros activos tradicionales) en todo momento y a su valor fijo. Para que se considere que un acuerdo de criptoactivos tiene plena redimibilidad, debe permitir que el reembolso se complete dentro de los 5 días calendario posteriores a la solicitud de reembolso en todo momento.

Condición de clasificación 3

60.16 Condición de clasificación 3: Las funciones del criptoactivo y la red en la que opera, incluido el libro mayor distribuido o la tecnología similar en la que se basa, están diseñadas y operadas para mitigar y gestionar suficientemente cualquier riesgo material.

60.17 Para cumplir con la condición de clasificación 3, deben cumplirse los siguientes requisitos:

(1) Las funciones del criptoactivo, como la emisión, validación, reembolso y transferencia de los criptoactivos, y la red en la que se ejecuta, no plantean ningún riesgo importante que pueda perjudicar la transferibilidad, la firmeza de la liquidación o, en su caso, la redimibilidad del criptoactivo. Con este fin, las entidades que realizan actividades asociadas con estas funciones[6] deben seguir políticas y prácticas sólidas de gobernanza y control de riesgos para abordar los riesgos, incluidos, entre otros: riesgos de crédito, de mercado y de liquidez; riesgo operacional (incluida la externalización, el fraude y el riesgo cibernético) y riesgo de pérdida de datos; diversos riesgos no financieros, como la integridad de los datos; resiliencia operativa (es decir, fiabilidad y capacidad operativa); gestión de riesgos de terceros; y Lucha contra el blanqueo de dinero/financiación del terrorismo (ALD/CFT).

(2) Todos los elementos clave de la red deben estar bien definidos, de modo que todas las transacciones y participantes sean trazables. Los elementos clave incluyen: (i) la estructura operativa (es decir, si hay una o varias entidades que realizan funciones básicas de la red); (ii) grado de acceso (es decir, si la red está restringida o no); iii) funciones técnicas de los nodos (incluida la existencia de una función y responsabilidad diferenciales entre los nodos); y iv) el mecanismo de validación y consenso de la red (es decir, si la validación de una transacción se realiza con una o varias entidades).

Condición de clasificación 4

60.18 Condición de clasificación 4: Las entidades que ejecutan reembolsos, transferencias, almacenamiento o liquidación firmes del criptoactivo, o administran o invierten activos de reserva, deben: (i) estar reguladas y supervisadas, o sujetas a estándares apropiados de gestión de riesgos; y ii) establecer y divulgar un marco amplio de gobernanza.

60.19 Las entidades sujetas a la condición 4 incluyen los operadores de los sistemas de transferencia y liquidación para el criptoactivo, los proveedores de billeteras y, en el caso de los criptoactivos con mecanismos de estabilización, los administradores del mecanismo de estabilización y los custodios de los activos de reserva. Los validadores de nodos pueden estar sujetos a estándares apropiados de gestión de riesgos como alternativa a ser regulados y supervisados.

Responsabilidades para determinar y controlar el cumplimiento de las condiciones de clasificación

60.20 Los bancos, de forma continua, son responsables de evaluar si los criptoactivos a los que están expuestos cumplen las condiciones de clasificación establecidas en [SCO60.6] a [SCO60.19] y los criterios de reconocimiento de cobertura establecidos en [SCO60.55]. Estas evaluaciones determinarán si los criptoactivos se clasifican como Grupo 1a, Grupo 1b, Grupo 2a o Grupo 2b. Con este fin, los bancos deben contar con las políticas, procedimientos, gobernanza, capacidades humanas y de TI adecuadas para evaluar los riesgos de participar en criptoactivos e implementarlos en consecuencia de manera continua y de acuerdo con los estándares internacionalmente aceptados. Los bancos deben documentar plenamente la información utilizada para determinar el cumplimiento de las condiciones de clasificación y ponerla a disposición de las autoridades de supervisión que la soliciten.

60.21 Los supervisores son responsables de: i) examinar y evaluar los análisis y los enfoques de gestión y medición de riesgos de los bancos; y ii) examinar las decisiones de clasificación de los bancos (como se indica en [SCO60.20]). El supervisor de un banco puede confiar en otros reguladores o supervisores que supervisen la gestión de los riesgos atribuibles a las funciones mencionadas anteriormente; así como asesores externos independientes que se determine que tienen la experiencia y las habilidades requeridas, para evaluar las características de riesgo específicas de los acuerdos de criptoactivos. Las autoridades supervisoras también deben tener la facultad de anular las decisiones de clasificación de los bancos, si no están de acuerdo con las evaluaciones realizadas por los bancos. La anulación debe ejercerse de manera coherente en todos los bancos. La anulación puede ser utilizada en cualquier momento por la autoridad supervisora. En ciertos casos, las autoridades pueden desear establecer una fecha futura en la que la anulación entre en vigor, para dar tiempo a los bancos a prepararse para su impacto.

60.22 Para garantizar una aplicación coherente en todas las jurisdicciones, las autoridades compararán y compartirán rutinariamente su información supervisora sobre las evaluaciones de criptoactivos de los bancos en relación con las condiciones de clasificación.

Límite de la cartera bancaria/de negociación, uso de modelos internos y clasificación contable

60.23 [RBC25] debe utilizarse para determinar la asignación de criptoactivos entre la cartera bancaria y la cartera de negociación, sujeto a las siguientes especificaciones y excepciones:

(1) Los criptoactivos del grupo 1a deben asignarse a la cartera bancaria o a la cartera de negociación sobre la base de la aplicación de los criterios límite a los activos tradicionales equivalentes no tokenizados.

(2) Los criptoactivos del grupo 1b deben asignarse a la cartera bancaria o a la cartera de negociación sobre la base de la aplicación de los criterios límite al activo o activos de referencia.

(3) Los criptoactivos del grupo 2a deben tratarse de acuerdo con las normas de riesgo de mercado propuestas, independientemente de si provienen de instrumentos de cartera de negociación o bancarios (es decir, similares al riesgo de divisas y materias primas).

(4) Los criptoactivos del grupo 2b deben tratarse con arreglo al tratamiento prudencial conservador normalizado descrito en [SCO60.83] a [SCO60.86].

60.24 [CRE] y [MAR] se utilizan para determinar si las exposiciones a criptoactivos del Grupo 1 se tratan de acuerdo con enfoques estandarizados o basados en modelos internos para el riesgo de crédito y de mercado, respectivamente. Los enfoques basados en modelos no deben aplicarse a los criptoactivos del Grupo 2.

60.25 Las exposiciones a criptoactivos no están sujetas al requisito de deducción que se aplica a los activos intangibles establecido en [CAP30.7] y [CAP30.8], incluso en los casos en que el criptoactivo se clasifique como intangible según la norma contable aplicable.

Publicado originalmente: https://www.bis.org/bcbs/publ/d545.pdf