Discurso de Fabio Panetta, miembro del Comité Ejecutivo del BCE, en un acto organizado por el Centro para la Reforma Europea, la Delegación de la Unión Europea en el Reino Unido y la Oficina de Representación del BCE en Londres

Londres, 16 de febrero de 2023

Es un placer estar hoy con ustedes aquí en Londres.

El shock energético derivado de la agresión de Rusia contra Ucrania ha prolongado y agravado una secuencia de choques de suministro sin precedentes.[1] Estas perturbaciones, combinadas con la reapertura de la economía tras la pandemia, han llevado la inflación en la zona del euro a niveles persistentemente elevados.[2]

Para evitar que la inflación se arraigara, el BCE endureció su postura de política monetaria de manera decisiva. Necesitábamos evitar efectos de segunda ronda en forma de un desanclaje de las expectativas de inflación o una espiral de precios y salarios.

Comenzamos a ajustar nuestra postura en diciembre de 2021[3]. Desde julio hemos aumentado las tasas en 300 puntos básicos. También hemos comenzado a normalizar nuestro balance, que se ha reducido en aproximadamente 1 billón de euros desde su punto máximo. Y a partir de marzo reduciremos nuestras tenencias en el programa de compra de activos en una media de 15 <> millones de euros al mes [4].

Después de este pronunciado endurecimiento, debemos reevaluar cuidadosamente las perspectivas a medio plazo para la inflación y los riesgos que la rodean. En este sentido, los riesgos para las perspectivas de inflación están ahora más equilibrados que en el momento de nuestras proyecciones en diciembre.

El entorno económico está cambiando. Los shocks de oferta han comenzado a revertirse, con los precios de la energía y los alimentos básicos retrocediendo desde sus máximos del año pasado y los cuellos de botella de suministro disminuyendo. Tomará tiempo para que esto se refleje plenamente en los precios minoristas en toda la economía y, en última instancia, en la inflación subyacente.

También nos enfrentamos a formidables fuentes de incertidumbre económica y geopolítica a nivel mundial. Y los principales bancos centrales están endureciendo su postura de política monetaria simultáneamente, cuyos efectos generales son difíciles de evaluar.

En la zona del euro, los tipos de interés del mercado han aumentado significativamente y los préstamos bancarios se están desacelerando bruscamente. Si bien la inversión en vivienda y empresas ya se ha debilitado, el efecto de nuestros impulsos de política monetaria sobre la demanda interna solo se sentirá plenamente en los próximos trimestres.

En este contexto, argumentaré que el BCE no debería comprometerse incondicionalmente con futuros movimientos de política. En cambio, necesitamos calibrar nuestra política monetaria de una manera que dependa de los datos, mire hacia el futuro y se adapte a los cambios en los acontecimientos.

Este enfoque puede implementarse mejor proporcionando claridad sobre nuestra función de reacción de política monetaria y luego guiándonos por esa función de reacción en nuestras decisiones. Debemos responder a la información entrante sobre las perspectivas de inflación a medio plazo y el equilibrio de riesgos que la rodean. Y deberíamos mantener nuestra política restrictiva hasta que veamos que la inflación converge firmemente hacia el 2% en nuestro horizonte de política, teniendo en cuenta los rezagos con los que opera nuestra política monetaria.

Cuando estábamos normalizando las tasas, el ritmo de ajuste fue clave. Pero ahora que las tasas se mueven hacia territorio restrictivo, lo que importa es el alcance y la duración de la restricción de la política monetaria. Al suavizar nuestras subidas de los tipos oficiales, es decir, avanzar en pequeños pasos, podemos asegurarnos de calibrar ambos elementos con mayor precisión a la luz de la información entrante y de nuestra función de reacción.

Este marco nos permitirá volver a nuestro objetivo sin demoras indebidas. Y nos permitirá hacerlo a un costo mínimo para la economía y el empleo, reduciendo el riesgo de que apretemos demasiado.

El entorno económico incierto

El actual entorno económico incierto hace que la previsión de la inflación sea particularmente difícil.

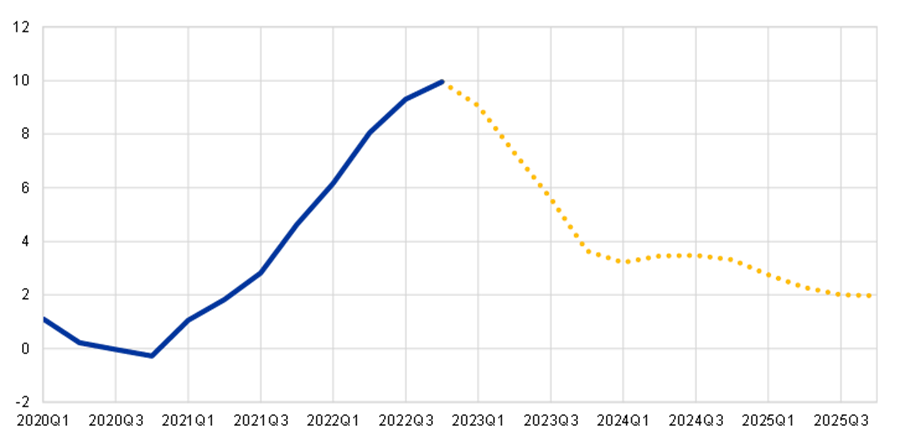

Las perspectivas de inflación a medio plazo se revisaron sustancialmente al alza en las proyecciones de nuestros expertos el pasado mes de diciembre. Se proyectó que la inflación general se situaría en el 3,4% en 2024, antes de caer al 2% en el tercer trimestre de 2025 (gráfico 1). Y se esperaba que la inflación subyacente se mantuviera por encima de la meta a lo largo de nuestro horizonte, disminuyendo a 2,4% en promedio para 2025. Los riesgos para esta perspectiva fueron principalmente al alza.

Gráfico 1

Inflación general medida por el IAPC de la zona del euro y proyecciones de inflación (variaciones porcentuales anuales y contribuciones en puntos porcentuales)

Notas: La línea amarilla discontinua denota proyecciones. Las últimas observaciones corresponden al cuarto trimestre de 2022.

Pero los supuestos clave que sustentan las proyecciones económicas pueden cambiar rápidamente. De hecho, las encuestas recientes y el último pronóstico de la Comisión Europea ven una inflación general significativamente por debajo de nuestras proyecciones de diciembre para 2024. [5] Y los riesgos se han vuelto más equilibrados.

Permítanme ahora repasar los factores clave que dificultan las proyecciones en el entorno actual.

Precios de la energía

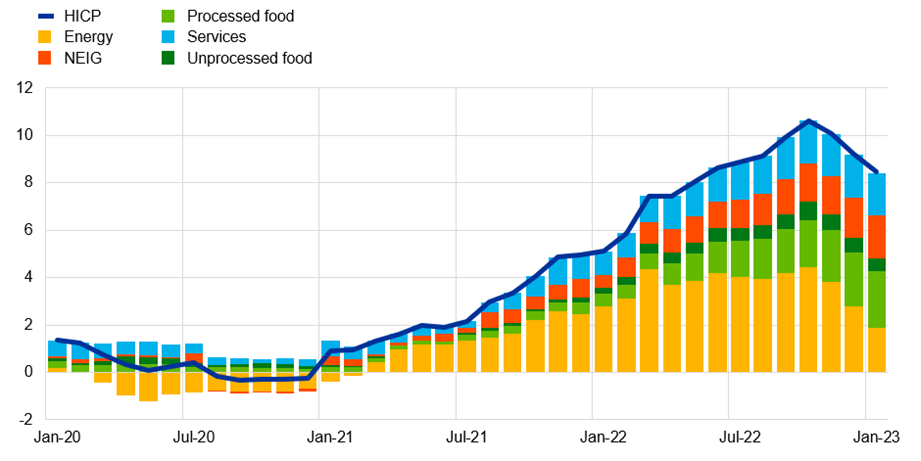

La inflación energética se ha desacelerado más de lo proyectado en diciembre. Como resultado, la inflación general también está disminuyendo: en enero estuvo muy por debajo de lo que esperábamos en diciembre, impulsada por el componente energético (gráfico 2). Si se mantiene la caída de los precios de la energía, la inflación general puede caer por debajo del 3% hacia finales de año.

Gráfico 2

Inflación en la zona del euro

(variaciones porcentuales anuales y contribuciones en puntos porcentuales)

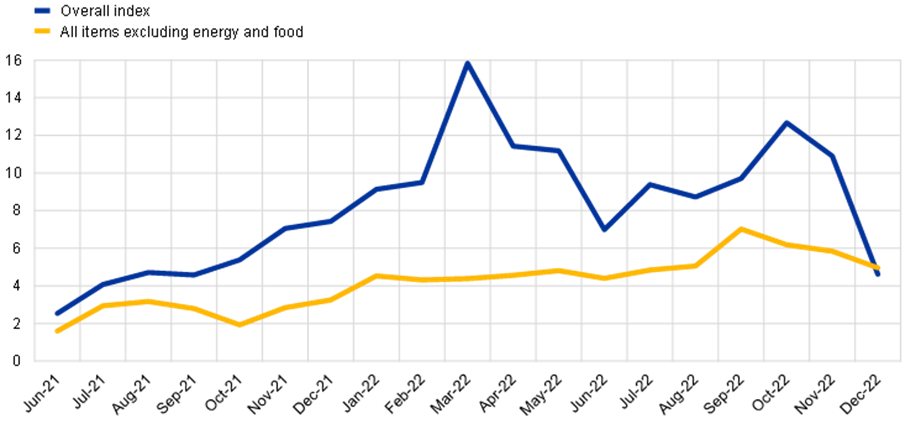

La desaceleración de la inflación general es particularmente visible en los indicadores de impulso de la inflación, que pueden ser más informativos que la tasa de inflación interanual habitual cuando la inflación está cambiando rápidamente. [6] Estos indicadores también muestran signos de desaceleración de la inflación subyacente (gráfico 3).

Gráfico 3

Impulso de la inflación a corto plazo: variación del IAPC a tres meses, anualizada, desestacionalizada y desestacionalizada (cambios porcentuales)

Nota: La última observación es para diciembre de 2022.

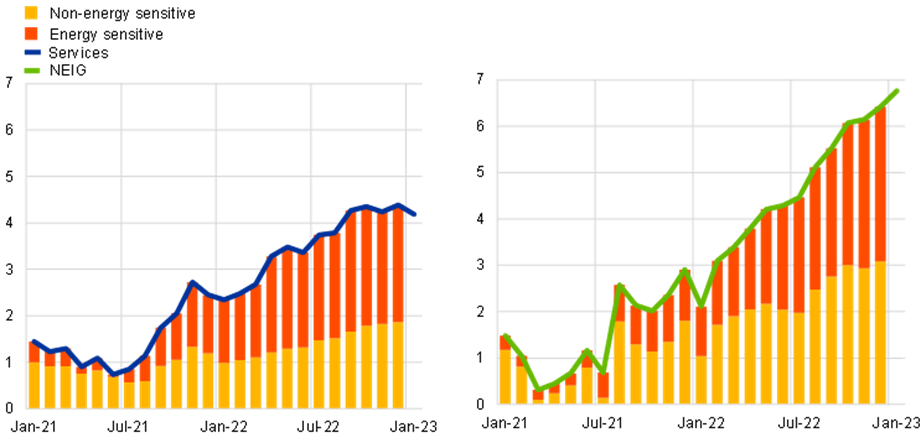

Los precios mayoristas de la electricidad y el gas son actualmente más bajos de lo supuesto en las proyecciones de diciembre, lo que apunta a una disminución continua de la inflación de la energía. Y los precios mayoristas de la energía afectarán a todos los componentes de la inflación, ya que siguen siendo el principal impulsor de la inflación de bienes y servicios (gráfico 4).

Gráfico 4

Contribuciones de los componentes sensibles a la energía a la inflación de bienes y servicios en la zona del euro

(variaciones porcentuales anuales y contribuciones en puntos porcentuales)

Notas: El término «componente sensible a la energía» refleja los artículos con una proporción de energía en los costes directos superior a la proporción media de energía entre las partidas de servicios (panel izquierdo) y las partidas de bienes industriales no energéticos (NEIG) (panel derecho). Las últimas observaciones corresponden a diciembre de 2022

La inflación subyacente se ha visto menos afectada por la caída de los precios de la energía hasta ahora. Esto no es sorprendente, ya que la energía generalmente tiene un impacto gradual e indirecto en el precio de los bienes y servicios a través de cambios en el costo de los insumos. Por ejemplo, el costo de ofrecer bienes se beneficiará con el tiempo de menores costos de transporte. Del mismo modo, el costo de producción de alimentos se beneficiará de menores costos de fertilizantes, y el costo de proporcionar servicios de hospitalidad se beneficiará de menores costos de calefacción.

La inflación subyacente no puede girar en un centavo, y la velocidad a la que los precios más bajos de la energía pasarán a la inflación subyacente es incierta. Si los precios más bajos de la energía fortalecen la demanda de los consumidores, el traspaso podría ser más lento a medida que las empresas aprovechen la oportunidad para aumentar los márgenes. Al mismo tiempo, durante el año pasado hemos visto ajustes de precios más frecuentes, lo que podría hacer que las rigideces a la baja de los precios sean menos vinculantes. En cualquier caso, la dirección de la inflación subyacente eventualmente seguirá a la de la inflación general, al igual que lo que sucedió en el camino hacia arriba.

Los precios más bajos de la energía también ayudarán a moderar la inflación subyacente a través de otros canales.

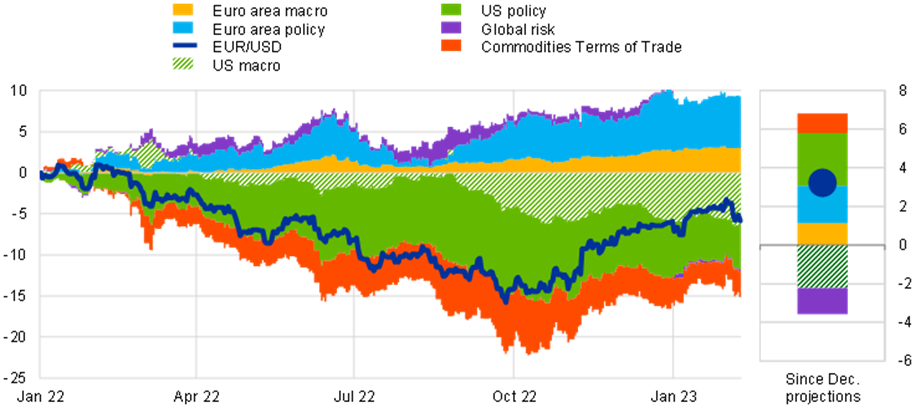

Por ejemplo, la mejora de los términos de intercambio debido a los precios más bajos de la energía ha contribuido a la apreciación del euro tanto directamente [7] e indirectamente, apoyando las perspectivas de crecimiento (gráfico 5). A su vez, la apreciación del euro frente al dólar –un 12% desde septiembre y un 4% desde las proyecciones de diciembre– reduce aún más el coste de las materias primas denominadas en dólares y otros insumos importados en la zona del euro. [8].

Gráfico 5

Impulsores del tipo de cambio euro-dólar estadounidense (cambios acumulados desde enero de 2022, cambios porcentuales y contribuciones en puntos porcentuales)

Notas: Una disminución denota una depreciación del euro frente al dólar estadounidense. La descomposición de las variaciones del tipo de cambio se basa en un modelo ampliado de autorregresión vectorial bayesiana (BVAR) de dos países que incluye el tipo swap de índices a un día para la zona del euro a diez años, el precio de las acciones de la zona del euro, el EUR/USD, el swap de índices a un día a diez años de la zona del euro, el diferencial del Tesoro de los Estados Unidos, los precios de las acciones estadounidenses y el índice relativo de términos de intercambio de materias primas Citi en la zona del euro en comparación con los Estados Unidos. Se supone que una perturbación adversa de la relación de intercambio de la zona del euro depreciará el euro frente al dólar, reducirá los precios de las acciones de la zona del euro y aumentará los rendimientos y los diferenciales de rendimiento frente a Estados Unidos en la zona del euro. Identificación a través de restricciones de signos y narrativas, utilizando datos diarios. «Proyecciones de diciembre» se refiere a las proyecciones macroeconómicas elaboradas por los expertos del Eurosistema para la zona del euro de diciembre de 2022. La última observación es para el 10 de febrero de 2023.

Además, los acontecimientos actuales alivian las preocupaciones de que los altos precios de la energía podrían conducir a una pérdida de producción potencial y, por lo tanto, exacerbar las presiones inflacionarias. [9]. Recientemente argumenté que esto todavía era una conjetura más que un hecho. [10] Pero si los precios de la energía continúan cayendo, la producción potencial resultará más resistente.

En mi opinión, aunque debemos ser cautelosos, ya que los precios de la energía son muy volátiles, la evolución reciente de los mercados energéticos ha hecho que los riesgos que rodean las perspectivas de inflación sean más equilibrados.

Medidas fiscales

Uno de los principales factores que explican la revisión al alza de las proyecciones de inflación de diciembre para 2024-25 fue la evaluación realizada por el personal del Eurosistema sobre lasmedidas presupuestarias adoptadas desde 2022 para atenuar el impacto de la perturbación energética.

Las proyecciones preveían que las medidas basadas en los precios, introducidas o anunciadas por los gobiernos para contener los cambios en el poder adquisitivo de los consumidores a lo largo del tiempo, reducirían la inflación este año. Las proyecciones también reflejaron la expectativa de que la mayor parte de estas medidas se retirarían el próximo año, aumentando la inflación en 0,7 puntos porcentuales en 2024 y generando efectos de arrastre significativos para 2025. Y esto retrasó el momento en que se proyectaba que la inflación regresaría a nuestra meta del 2%, con importantes implicaciones para nuestras decisiones de política monetaria. Además, según las proyecciones, la mayoría de estas medidas no se limitarían a grupos de población vulnerables, lo que podría generar un impulso expansivo para la demanda.

Como argumenté recientemente [11], esto corría el riesgo de crear una interacción altamente ineficiente entre las políticas monetaria y fiscal. Las medidas fiscales que se introdujeron para proteger el poder adquisitivo de los consumidores podrían, paradójicamente, desencadenar una reacción contractiva de política monetaria que afectaría a la economía real, reduciendo los ingresos de los hogares y aumentando la factura de intereses para los gobiernos. Esto sería como dar con una mano y quitar con la otra.

Sin embargo, esta evaluación de los efectos inflacionistas de las medidas fiscales está rodeada de una gran incertidumbre. El gasto fiscal discrecional es difícil de predecir con precisión, y las medidas podrían ajustarse para evitar interacciones ineficientes con la política monetaria. De hecho, algunos gobiernos han anunciado que pueden reducir el gasto en frenos de los precios de la energía o pasar a medidas más específicas basadas en los ingresos. Además, es probable que la caída de los precios de la energía implique que las medidas de apoyo energético serán menos amplias de lo previsto en las proyecciones de diciembre. Esto también está contribuyendo al reequilibrio de los riesgos para la inflación.

Evolución de los salarios

Otro factor que impulsó nuestras proyecciones fue el crecimiento salarial. A medida que los trabajadores buscaban compensación por la alta inflación, esperábamos que los salarios se aceleraran. Esta sólida dinámica salarial impulsó la proyección de referencia y los riesgos que la rodean, ya que la aceleración de los salarios junto con un mercado laboral ajustado podría aumentar el espectro de una espiral de precios y salarios.

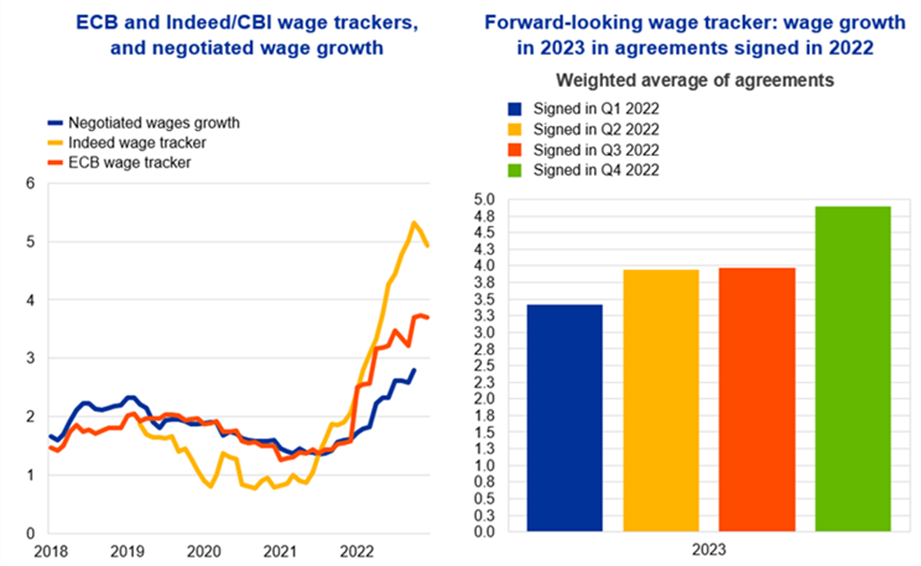

Los salarios siguen siendo una fuente de riesgo al alza. En los siete países cubiertos por el rastreador salarial del BCE, los acuerdos celebrados recientemente indican que las presiones salariales están aumentando (gráfico 6), aunque siguen siendo coherentes con las proyecciones de diciembre.

Gráfico 6

Evolución de los salarios (variaciones porcentuales anuales)

Notas: El agregado de la zona del euro se basa en ES, IT, GR, AT, DE, NL y FR.

Las últimas observaciones son de noviembre de 2022 para los salarios negociados (excluyendo NL), cuarto trimestre de 2022 para los rastreadores de salarios.

Pero hasta ahora no hay evidencia convincente de que las expectativas de inflación se estén desanclando, lo cual es una condición necesaria para que se afiance una espiral salarial. La evidencia de la encuesta sugiere que los consumidores esperan que la inflación se modere en el mediano plazo.[12] Y las expectativas de inflación a más largo plazo siguen firmemente ancladas.[13]

El movimiento al alza de los salarios podría reflejar un reequilibrio puntual en la distribución del ingreso entre los trabajadores y las empresas. Hasta ahora, los trabajadores han soportado la peor parte del «impuesto Putin», sufriendo una gran pérdida de ingresos reales, mientras que, en general, los márgenes de beneficio de las empresas se mantuvieron estables o incluso aumentaron en algunos sectores.[14] En última instancia, el «impuesto» será absorbido por los factores de producción – trabajo y capital – en proporción a su respectivo poder de negociación en el mercado laboral.

Además, los precios más bajos de la energía limitan la pérdida de ingresos reales de los trabajadores, lo que limita su impulso para buscar compensación a través de salarios más altos. Y las facturas de energía más bajas reducen los costos de los insumos, lo que permite a las empresas absorber mejor los aumentos salariales sin tener que aumentar los precios en respuesta. De esta manera, podríamos ver un fuerte crecimiento salarial único, pero efectos agregados limitados de «empuje de costos» que aumentan la inflación subyacente.

En general, los mayores aumentos salariales no necesariamente indican una divergencia persistente de nuestro objetivo de inflación del 2%. Pero no podemos descartar que una dinámica salarial más fuerte y sostenida se afiance si la inflación por encima de la meta resulta ser persistente. Considero que este riesgo prácticamente no ha cambiado en comparación con las proyecciones de diciembre.

Riesgos para las perspectivas de crecimiento

Los mismos shocks de oferta que están reequilibrando los riesgos para la inflación también están reequilibrando los riesgos para el crecimiento.

Desde diciembre, la actividad económica y los mercados laborales han demostrado ser más resistentes de lo esperado. Y las perspectivas pueden mejorar aún más, ya que los precios más bajos de la energía respaldan la economía y la confianza económica en el contexto actual de sólido crecimiento del empleo. Eso podría reducir la presión a la baja sobre los precios de los bienes y servicios básicos.

Esta evolución positiva podría verse contrarrestada en parte por la apreciación del tipo de cambio y el endurecimiento de las condiciones crediticias observado en los últimos meses. Y los modelos macroeconométricos pueden capturar solo parcialmente los efectos contractivos de nuestro considerable endurecimiento de la política monetaria. [15]

También existe una gran incertidumbre en torno al entorno internacional. Mientras que la economía estadounidense se está desacelerando, su mercado laboral ha sorprendido recientemente al alza. En China, la salida de la política de cero COVID ha llevado a una ola de infecciones que han afectado negativamente a la economía, pero se espera que las perspectivas mejoren a medida que la economía se reabre. En términos más generales, la demanda y la oferta mundiales siguen siendo difíciles de predecir en vista de las incógnitas geopolíticas y el endurecimiento sincronizado por parte de los principales bancos centrales de todo el mundo. [16]

En resumen, los próximos pasos que enfrenta la política monetaria son cualquier cosa menos obvios.

Una política monetaria dependiente de los datos con una función de reacción clara

Entonces, ¿cómo debería responder la política a este entorno?

Los beneficios de la dependencia de datos

Hay momentos en los que tiene sentido comprometerse con un curso futuro específico de acción de política monetaria: esto es lo que llamamos orientación hacia adelante. Ese es el caso cuando la economía enfrenta riesgos deflacionarios y las tasas de interés están en su límite inferior.[17] Y también puede ser cierto cuando se enfrentan a riesgos inflacionarios: si las perspectivas cambian rápidamente y la orientación monetaria se vuelve claramente inadecuada, el compromiso de normalizar rápidamente los tipos de interés oficiales es clave para anclar las expectativas de inflación.[18]

Pero hoy estamos en una situación diferente. La política monetaria ya ha realizado un ajuste considerable, y ahora nos enfrentamos a la incertidumbre inflacionaria en ambas direcciones. Además, no estamos limitados a utilizar las tasas de interés para volver a nuestro objetivo.

Por lo tanto, la orientación futura es innecesaria. De hecho, equivaldría a atarnos las manos en un momento en que las perspectivas de inflación pueden cambiar rápidamente.

En tales circunstancias, es preferible un enfoque verdaderamente dependiente de los datos para calibrar la política monetaria, ya que nos permite reaccionar ágilmente a los datos entrantes. Y nos da tiempo suficiente para ver cómo nuestras decisiones afectan a la economía en general, un proceso que es difícil de evaluar hoy en día.

Dado el alcance y la velocidad de nuestro endurecimiento hasta ahora, hay un signo de interrogación sobre cuán rápidos y fuertes serán sus efectos en la economía.

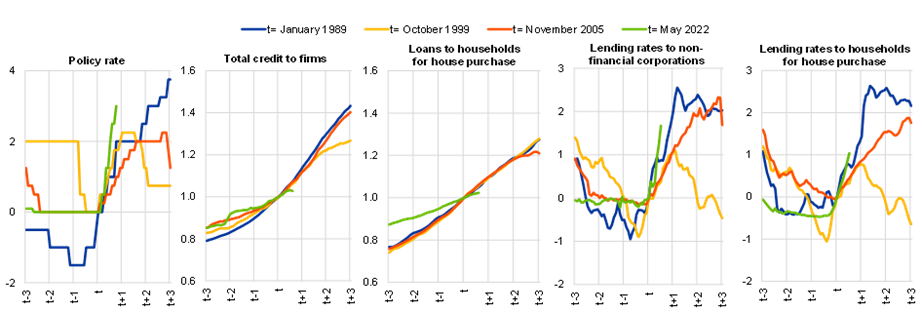

La evidencia muy temprana sugiere que las tasas de préstamos bancarios están aumentando más rápidamente que en ciclos de alzas anteriores, en línea con el aumento más pronunciado de las tasas de política monetaria. Y los préstamos a empresas y hogares se están desacelerando rápidamente (gráfico 7).

Gráfico 7

Variables macrofinancieras clave durante los ciclos de subida

(variaciones acumuladas en puntos porcentuales para los tipos de interés oficiales y de los tipos de interés; índice (t=1) para el crédito total a las empresas y préstamos a los hogares para la compra de viviendas)

Notas: El tipo de interés oficial relevante para el BCE es el tipo lombardo hasta diciembre de 1998, el MRO hasta mayo de 2014 y el DFR posteriormente. El crédito total a las empresas incluye los préstamos de bancos y los títulos de deuda emitidos por sociedades no financieras. Los préstamos de instituciones financieras monetarias a empresas y hogares se ajustan para tener en cuenta las ventas, la titulización y la mancomunación de efectivo. No se dispone de datos sobre títulos de deuda e inversiones privadas residenciales anteriores a 1989, que se han estimado. Las últimas observaciones corresponden a diciembre de 2022 para los tipos de interés y los préstamos, a enero de 2022 para el IPCA y a febrero de 2022 para el DFR.

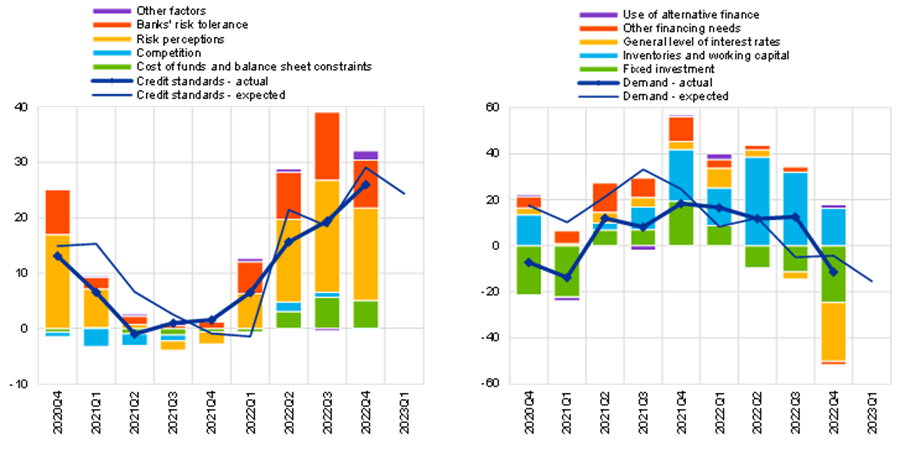

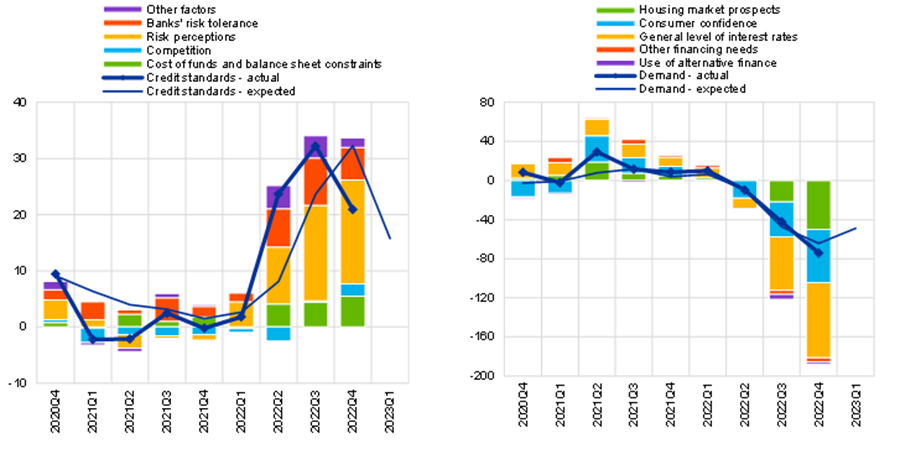

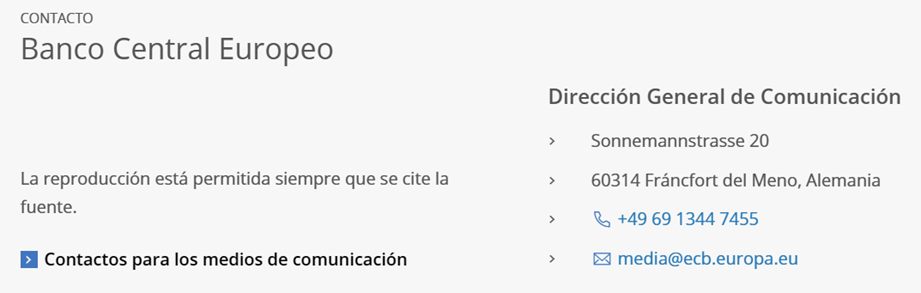

Pero dados los largos retrasos con los que la política monetaria se transmite a la economía real,[19] La mayoría de los efectos de nuestro endurecimiento todavía están por delante. Esto significa, por ejemplo, que el ajuste actual del mercado crediticio, que implica tasas de préstamo más altas, así como normas crediticias más estrictas y una menor demanda de préstamos a empresas y hogares (gráficos 8 y 9), probablemente reducirá el consumo y la inversión en los próximos meses.

Gráfico 8

Cambios en las normas crediticias y demanda de préstamos a empresas de la zona del euro

(porcentajes netos)

Notas: El porcentaje neto para las normas crediticias se refiere a la diferencia entre la suma de los porcentajes de los bancos que respondieron «endurecieron considerablemente» y «endurecieron un poco» y la suma de los porcentajes de los bancos que respondieron «disminuyeron un poco» y «disminuyeron considerablemente». El porcentaje neto de la demanda de préstamos se refiere a la diferencia entre la suma de los porcentajes de los bancos que respondieron «aumentó considerablemente» y «aumentó algo» y la suma de los porcentajes de los bancos que respondieron «disminuyó algo» y «disminuyó considerablemente». Los porcentajes netos de «Otros factores» se refieren a otros factores que los bancos mencionaron como factores que contribuyeron a los cambios en las normas crediticias.

Última observación: Enero 2023 BLS.

Gráfico 9

Cambios en las normas crediticias y demanda de préstamos a los hogares de la zona del euro para la adquisición de vivienda (porcentajes netos)

Notas: El porcentaje neto para las normas crediticias se refiere a la diferencia entre la suma de los porcentajes de los bancos que respondieron «endurecieron considerablemente» y «endurecieron un poco» y la suma de los porcentajes de los bancos que respondieron «disminuyeron un poco» y «disminuyeron considerablemente». El porcentaje neto de la demanda de préstamos se refiere a la diferencia entre la suma de los porcentajes de los bancos que respondieron «aumentó considerablemente» y «aumentó algo» y la suma de los porcentajes de los bancos que respondieron «disminuyó algo» y «disminuyó considerablemente». Los porcentajes netos de «Otros factores» se refieren a otros factores que los bancos mencionaron como factores que contribuyeron a los cambios en las normas crediticias.

Última observación: enero 2023 BLS.

A la luz de esto, debemos considerar cada vez más el riesgo de un endurecimiento excesivo. Después de muchos años de bajo crecimiento, llevar a la economía a una recesión a gran escala podría desencadenar una destrucción permanente de la capacidad productiva y perjudicar las futuras oportunidades de empleo, especialmente para los miembros vulnerables de la sociedad. Incluso si se corrigiera posteriormente, este endurecimiento excesivo sería muy costoso, dada la baja flexibilidad de la economía europea. [20]

En general, la política monetaria debe reaccionar con fuerza cuando los shocks importantes golpean la economía y empujan la inflación en una dirección clara. Pero cuando los riesgos están más equilibrados, un enfoque dependiente de los datos es un requisito previo para evitar errores costosos.

Aclaración de la función de reacción

Para que este enfoque dependiente de los datos sea eficaz y evite exacerbar la incertidumbre, debemos dar alguna orientación sobre nuestra política futura. Aunque deberíamos evitar dar orientación futura incondicional sobre la trayectoria de la tasa de política monetaria con muchos meses de anticipación, un enfoque reunión por reunión por sí solo puede no ser suficiente. Puede dejar a los inversores en la oscuridad, teniendo que adivinar nuestros movimientos futuros y centrándose en el corto plazo. [21].

Para hacer frente a este enigma, debemos proporcionar a los inversores un marco sobre cómo evaluamos y respondemos a la información entrante. En otras palabras, necesitamos aclarar nuestra función de reacción.

En línea con nuestro mandato de estabilidad de precios, nuestra función de reacción se basa en las perspectivas de inflación, así como en los riesgos que la rodean. Y está diseñado para garantizar que la inflación vuelva al 2% sin demoras indebidas, teniendo en cuenta los rezagos con los que opera nuestra política monetaria.

Una comprensión adecuada de esta función de reacción puede beneficiarse de dos aclaraciones importantes.

El primero es lo que contribuirá a determinar nuestra reacción, es decir, el conjunto de factores que más afectarán a la inflación en nuestro horizonte de política a medio plazo. [22].

A nivel mundial, el más significativo de estos factores son los precios de la energía, simplemente porque los precios más bajos de la energía son cruciales para que las presiones inflacionarias actuales se relajen.

En cuanto a la economía nacional, un factor clave en los próximos meses será la rapidez con que los precios más bajos de la energía y las presiones de menores costos asociadas para las empresas se trasladen a los precios minoristas. A este respecto, tenemos que supervisar cuidadosamente los márgenes de beneficio y el crecimiento de los salarios, lo que podría empujar en la dirección opuesta; En el caso de los salarios, debemos distinguir los ajustes excepcionales de los aumentos generalizados, que podrían desencadenar aumentos autosostenidos de los precios salariales. Las condiciones en el mercado crediticio también son importantes: necesitamos evaluar qué tan rápido se está contrayendo el crédito a la economía y cuáles son sus efectos sobre el consumo y la inversión.

En segundo lugar, necesitamos aclarar cómo debemos reaccionar ante la nueva información.

El año pasado, la necesidad de normalizar rápidamente la política monetaria desde un punto de partida muy acomodaticio hizo hincapié en el ritmo de las subidas de tipos para evitar que la inflación se arraigara.

Pero ahora que hemos hecho un importante ajuste de política, el alcance y la duración de la restricción se han vuelto cada vez más relevantes. Al suavizar nuestras subidas de los tipos oficiales, es decir, avanzar en pequeños pasos, podemos asegurarnos de calibrar estos dos elementos con mayor precisión, sin depender verdaderamente de los datos y evitando errores. Esto significa que tendremos que actuar de una manera no mecánica, manteniendo un enfoque genuino con visión de futuro y evitando reaccionar exageradamente a puntos de datos individuales.

También debemos garantizar la coherencia entre nuestras herramientas. Es natural normalizar el tamaño del balance en una fase de endurecimiento, lo que lo hace «empujar» en la misma dirección que nuestra política de tipos de interés. Pero estamos en un territorio sin precedentes, y el ritmo de normalización debería ser gradual y prudente, y los tipos siguen siendo el instrumento clave para orientar nuestra orientación monetaria. Hay poca experiencia confiable de ajuste de balances. Es difícil evaluar cómo una contracción de nuestro balance afectará a los mercados de bonos y la estabilidad financiera, especialmente si ocurre junto con un aumento abrupto de las tasas de interés.

Lo que sí sabemos es que debemos preservar la unicidad de nuestra política monetaria garantizando que nuestro impulso político se transmita sin problemas a todos los países de la zona del euro. Debemos seguir comprometidos con todas nuestras líneas de defensa, que se refuerzan mutuamente. En primer lugar, un enfoque mesurado de las subidas y la normalización del balance. En segundo lugar, la flexibilidad incorporada en nuestras reinversiones bajo el programa de compras de emergencia pandémicas. Y tercero, el Instrumento de Protección contra la Transmisión.

Conclusión

Permítanme concluir.

La perturbación energética ha coincidido con la reapertura de la economía tras la pandemia para dar lugar a una inflación persistentemente elevada en la zona del euro.

Esto, a su vez, ha aumentado el riesgo de un desanclaje de las expectativas de inflación y la dinámica inflacionaria de los precios y los salarios. En respuesta, hemos endurecido nuestra política monetaria de manera decisiva para evitar que la inflación se arraigue en la economía.

Pero a medida que las tasas de política monetaria se mueven más firmemente hacia territorio restrictivo y el shock energético disminuye, los riesgos para las perspectivas de inflación se han vuelto más equilibrados. Y las perspectivas para la economía y la inflación se han vuelto cada vez más inciertas, tanto a nivel mundial como en la zona del euro.

En este entorno, ya no necesitamos sobre ponderar los riesgos al alza para evitar los peores escenarios. Ahora tenemos que tener en cuenta el riesgo de endurecimiento excesivo junto con el riesgo de hacer muy poco.

Una calibración de la política monetaria dependiente de los datos, firmemente arraigada en una función de reacción clara, ofrece la mejor manera de avanzar. Nos permitirá aclarar nuestras intenciones de política, proporcionando a los mercados la orientación necesaria y manteniendo la volatilidad bajo control. Paralelamente, al suavizar nuestros movimientos de política, nos aseguramos de que su costo para la economía sea mínimo.

Esto no significa que no vayamos a ser decididos en la lucha contra la inflación. Significa ser resuelto en la dirección correcta. Lo que no queremos es «conducir como locos por la noche con las luces apagadas», como dijo una vez el cantante italiano Lucio Battisti. [23]

Gracias.

Anexos

16 febrero 2023

Política monetaria tras el shock energético

- Panetta, F. (2022), «Europa como escudo común: proteger la economía de la zona del euro de las perturbaciones mundiales«, discurso de apertura en el Día de la Innovación del Parlamento Europeo «La UE en el mundo creado por la guerra de Ucrania», 1 de julio.

- Panetta, F. (2022), «Cuidado con el paso: calibrar la política monetaria en un entorno volátil«, discurso pronunciado en la Conferencia del BCE sobre el Mercado Monetario, 3 de noviembre.

- En diciembre de 2021 anunciamos una reducción gradual de las compras netas de activos en el marco de nuestro programa de compras de activos (APP) y la interrupción de las compras netas de activos en el marco del programa de compras de emergencia por la pandemia a finales de marzo de 2022. En marzo de 2022 aceleramos la reducción de las compras netas en el marco del APP y en abril anunciamos previamente su interrupción en el tercer trimestre. En julio elevamos los tipos de interés oficiales del BCE por primera vez en 11 años.

- Este ritmo se aplica hasta finales de junio. El ritmo posterior de reducción de la cartera se determinará con el tiempo.

- El Encuesta de pronosticadores profesionales para el primer trimestre de 2023 ve una inflación del 2,7% en 2024 (0,7 puntos porcentuales por debajo de nuestra proyección) y del 2,1% en 2025. El Encuesta de analistas monetarios de febrero de 2023 ve que la inflación volverá al 2,1% en el cuarto trimestre de 2024 y al 2,0% en el primer trimestre de 2025. El Previsiones económicas de invierno de 2023 de la Comisión Europea proyecta una inflación del 2,5% en 2024.

- Cuando la inflación cambia rápidamente, ya sea al alza o a la baja, las tasas de inflación interanual que se utilizan típicamente en el debate público (es decir, el cambio en los precios en comparación con hace un año) pueden no ser muy informativas sobre el cambio actual en los precios de los bienes y servicios. Esto refleja el hecho de que las tasas de inflación interanuales pueden dar demasiado peso a datos que están demasiado lejos en el pasado. En tal situación, es útil obtener una indicación sobre los puntos de inflexión observando también la evolución más reciente de la inflación, incluidos los cambios en los precios durante un período de tres meses o seis meses sobre la base de datos desestacionalizados. Sin embargo, estos horizontes temporales más cortos dan más peso a las perturbaciones recientes, algunas de las cuales pueden ser temporales.

- Dado que las importaciones de energía y materias primas de la zona del euro suelen estar denominadas en dólares, los precios más bajos de la energía y las materias primas reducen la demanda de dólares.

- Sin embargo, cabe señalar que los precios de los productos básicos denominados en dólares se determinan, al menos en parte, conjuntamente con el tipo de cambio euro-dólar en los mercados financieros mundiales.

- En teoría, los precios de la energía permanentemente más altos podrían reducir la producción potencial, por ejemplo, haciendo que la tecnología de producción intensiva en energía no sea rentable. Sin embargo, no hay pruebas empíricas claras de que las perturbaciones del precio del petróleo tengan un efecto duradero en la producción potencial, y un análisis reciente realizado por los expertos del BCE sugiere que es probable que perturbaciones análogas a las observadas en los últimos meses tengan efectos limitados en la producción potencial, y que esos efectos están rodeados de una incertidumbre considerable. Véase Le Roux, J., Szörfi, B. y Weißler, M. (2022), «Cómo podrían afectar los precios más altos del petróleo a la producción potencial de la zona del euro«, Boletín Económico, número 5, BCE.

- Panetta, F. (2022), «La complejidad de la política monetaria«, conferencia magistral en la conferencia CEPR-EABCN sobre «Finding the Gap: Output Gap Measurement in the Euro Area» celebrada en el Instituto Universitario Europeo, el 14 de noviembre.

- Panetta, F. (2023), Entrevista con Handelsblatt, 24 de enero.

- BCE (2023), Resultados de la Encuesta de Expectativas del Consumidor – Diciembre 2022.

- En Encuesta de analistas monetarios de febrero de 2023, las expectativas a más largo plazo para la inflación general se situaron en el 2,0% y en el Encuesta de pronosticadores profesionales para el primer trimestre de 2023, las expectativas a más largo plazo para la inflación general fueron del 2,1%.

- Como sugieren los datos de las cuentas nacionales.

- La extraordinaria situación actual plantea un desafío a las herramientas convencionales para evaluar la ramificación macroeconómica de la reorientación aguda y considerable de la orientación de la política monetaria y sus efectos en los diversos canales a través de los cuales afecta a la demanda y la inflación (tipo de cambio, consumo, inversión, expectativas, préstamos bancarios, precios de activos, etc.). Un conjunto de modelos diseñados para evaluar el impacto de la política monetaria sugiere que el endurecimiento puede tener efectos significativamente mayores que los estimados a través de las herramientas de proyección estándar.

- Véase Dieppe A. y Brignone D. (2022), «Aumentos sincronizados de los tipos de interés, efectos de contagio y riesgos para el crecimiento mundial«, VoxEU, 14 de noviembre, y Panetta, F. (2022), «Cuidado con el paso: calibrar la política monetaria en un entorno volátil«, discurso pronunciado en la Conferencia del BCE sobre el Mercado Monetario, 3 de noviembre.

- En este contexto, una forma de diseñar una postura monetaria más flexible es actuar sobre las expectativas de las tasas futuras señalando que las tasas de política monetaria se mantendrán bajas durante mucho tiempo.

- Del mismo modo, cuando los riesgos de inflación son muy al alza, hay razones para programar una serie de alzas para evitar una espiral inflacionaria.

- El análisis basado en modelos realizado por el personal del BCE sugiere que, en promedio, el impacto de una subida de tipos sobre la inflación se acumula gradualmente con el tiempo hasta alcanzar su punto máximo durante el segundo año tras la perturbación inicial. Ver Lane, P. (2022), «La transmisión de la política monetaria«, discurso en la SUERF, CGEG| COLUMBIA| Conferencia SIPA, BEI, SOCIÉTÉ GÉNÉRALE sobre «Perspectivas de la UE y los Estados Unidos: nuevas orientaciones para la política económica», 11 de octubre.

- Los análisis empíricos muestran que la zona del euro suele ser más lenta para recuperarse de las recesiones que otras grandes economías. En particular, va a un retraso significativo con respecto a los Estados Unidos en términos de eficiencia del mercado laboral (aunque los niveles varían para los distintos países de la zona del euro; véase el gráfico 1 en Sondermann, D. (2018), «Hacia economías más resilientes: el papel de las estructuras económicas que funcionan bien«, Journal of Policy Modeling, Vol. 40, No 1, pp. 97-117). El crecimiento de la productividad también ha sido, en general, menor en la zona del euro que en Estados Unidos (véase gráfico 7 en Masuch, K. et al. (eds.) (2018), «Políticas estructurales en la zona del euro«, Occasional Paper Series, nº 210, BCE, junio). Estos factores pueden limitar la capacidad relativa de la zona del euro para recuperarse de una recesión.

- Si la curva de rendimiento se desancla, se vuelve más difícil para el banco central entregar la inflación dentro del objetivo y minimizar los efectos secundarios en la economía.

- Tenemos una orientación a medio plazo en la búsqueda de la estabilidad de precios para tener en cuenta los retrasos en la transmisión de la política monetaria a la economía y a la inflación. Sin embargo, la definición de mediano plazo es flexible porque la respuesta adecuada de la política monetaria a una desviación de la inflación de la meta depende del origen, la magnitud y la persistencia de la desviación. Véase BCE (2021), «Resumen de la estrategia de política monetaria del BCE«, julio.

- Battisti, L. (1970), Emozioni.

Temas relacionados

- Política monetaria

- Política fiscal

- Estabilidad de precios

- Inflación

- Zona del euro

- Políticas

- Guerra Rusia-Ucrania

- Banca central

Descargo de

responsabilidad Tenga en cuenta que las etiquetas de tema relacionadas están disponibles actualmente solo para el contenido seleccionado.

Publicado originalmente: https://www.ecb.europa.eu/press/key/date/2023/html/ecb.sp230216~a297a41feb.en.html