Publicado el mayo 27, 2022 por Editor

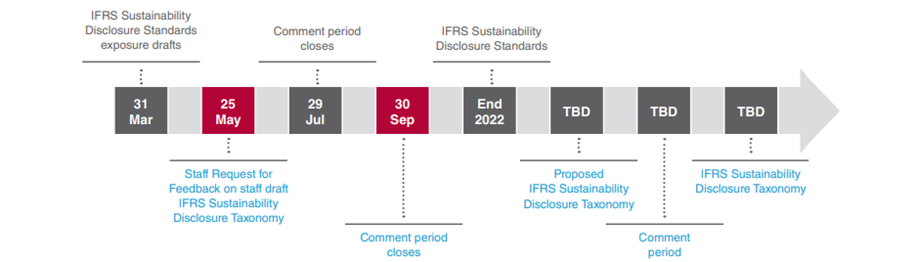

El personal de la Fundación IFRS ha emitido esta semana una solicitud de retroalimentación para ayudar a dar forma al desarrollo de la Taxonomía de Divulgación de Sostenibilidad IFRS. Esta es la taxonomía XBRL que permitirá la presentación de informes de sostenibilidad digital bajo los estándares que está desarrollando la Junta Internacional de Normas de Sostenibilidad (ISSB). Refleja una estrategia de «primero digital» por parte del ISSB, y aplaudimos el trabajo reflexivo y detallado del equipo de Taxonomía de las NIIF.

La solicitud va acompañada de un paquete de taxonomía inicial (descarga directa) que representa el borrador actual de los estándares del ISSB para ayudar a ilustrar e impulsar la discusión. El documento hace una serie de preguntas importantes. Se centra en una serie de cuestiones en las que es probable que los informes de sostenibilidad (a nivel técnico XBRL) sean algo diferentes a las divulgaciones digitales financieras.

Por ejemplo, busca puntos de vista sobre los enfoques de la granularidad de la información narrativa y hace preguntas realmente convincentes sobre las formas de conectar las divulgaciones financieras y de sostenibilidad relevantes de una manera digital.

Hay mucho en lo que la comunidad global de XBRL puede pensar en esta oportuna e importante solicitud de comentarios. Por favor, considere:

- experimentar con la Taxonomía de Divulgación de La Sostenibilidad, incluso mediante la elaboración de informes de sostenibilidad ejemplares;

- considerar algunos de los nuevos desafíos que abren las divulgaciones sobre sostenibilidad;

- debatir y discutir las preguntas del documento dentro de la comunidad; y

- responder a la solicitud a más tardar el 30 de septiembre de 2022.

XBRL International sin duda responderá. El ISSB también está consultando actualmente sobre su primer conjunto de estándares propuestos, por lo que aún está a tiempo de responder sobre ellos antes del 29 de julio de 2022.

Lea más aquí.

TAXONOMÍA DE SOSTENIBILIDAD ESG IFRS ISSB

La solicitud de retroalimentación del personal describe las recomendaciones del personal para informar el desarrollo de una taxonomía que permita el consumo digital de divulgaciones de sostenibilidad preparadas utilizando las Normas de Divulgación de Sostenibilidad IFRS de la Junta Internacional de Normas de Sostenibilidad (ISSB). Las recomendaciones del personal se centran en cuestiones fundamentales que deben considerarse con prontitud para que el ISSB pueda publicar oportunamente la Taxonomía de Divulgación de la Sostenibilidad de las NIIF.

Reflejando el deseo del ISSB de desarrollar una estrategia de informes digitales desde el principio, el personal está publicando la solicitud de retroalimentación del personal para obtener retroalimentación que informará el desarrollo de una futura Taxonomía de Divulgación de Sostenibilidad IFRS propuesta. La Taxonomía propuesta será consultada formalmente de acuerdo con el debido proceso de la Fundación NIIF. El objetivo es publicar la taxonomía propuesta para consulta pública poco después de que el ISSB emita sus normas.

El plan del ISSB responde a las partes interesadas que comentan sobre la importancia de considerar el consumo digital de divulgaciones de sostenibilidad desde el principio, incluido el desarrollo de una taxonomía en paralelo con el desarrollo de las Normas de Divulgación de Sostenibilidad NIIF.

De la misma manera que los estándares propuestos por el ISSB incorporan y se basan en el trabajo de otras organizaciones, el borrador del personal se basa en la taxonomía sasb.

Una taxonomía permite a las empresas hacer que sus informes financieros sean legibles por máquina, lo que a su vez facilita a los inversores y otras personas acceder, extraer y comparar digitalmente la información que les interesa. No debe confundirse con las taxonomías desarrolladas por las jurisdicciones para clasificar las actividades económicas como ambientalmente sostenibles.

La Taxonomía de Divulgación de Sostenibilidad de las NIIF sería la contraparte de la Taxonomía contable de las NIIF desarrollada para permitir el consumo digital de la información proporcionada por las empresas que aplican las Normas de Contabilidad NIIF emitidas por el Consejo de Normas Internacionales de Contabilidad.

Acceso

- Solicitud de comentarios del personal sobre el borrador del personal de la Taxonomía de Divulgación de Sostenibilidad de las NIIF®

- Borrador del personal de la Taxonomía de Divulgación de Sostenibilidad de las NIIF: paquete de taxonomía®

- Borrador del personal de la Taxonomía de Divulgación de Sostenibilidad de las NIIF: Taxonomía de las NIIF Ilustrada en PDF®

Mayo 2022

Solicitud de comentarios del personal

Borrador del personal de la Taxonomía de Divulgación de Sostenibilidad de las NIIF®

La Junta de Normas Internacionales de Sostenibilidad (ISSB) no ha aprobado esta solicitud de comentarios del personal, el borrador del personal de la Taxonomía de Divulgación de Sostenibilidad de las NIIF o la Taxonomía de las NIIF Ilustrada del borrador de la Taxonomía de Divulgación de Sostenibilidad de las NIIF del personal. Este documento, el borrador del personal y la Taxonomía Ilustrada de las NIIF están a disposición del público con el fin de buscar comentarios para ayudar a la ISSB a desarrollar la Taxonomía de Divulgación de Sostenibilidad de las NIIF.

Documento objetivo:

Los comentarios de esta solicitud de comentarios del personal (solicitud) apoyarán la investigación de la Fundación IFRS para informar el desarrollo de propuestas para la Taxonomía de Divulgación de Sostenibilidad IFRS. Esta solicitud no es un borrador de exposición o una taxonomía propuesta. Esta solicitud del personal establece el pensamiento inicial para las recomendaciones del personal al ISSB para su consideración al desarrollar la Taxonomía de Divulgación de Sostenibilidad de las NIIF propuesta (recomendaciones del personal) y los enfoques alternativos considerados, pero rechazados, al preparar el borrador del personal de la Taxonomía de Divulgación de Sostenibilidad de las NIIF. Las recomendaciones del personal se centran en cuestiones fundamentales que deben considerarse con prontitud para que el ISSB pueda publicar oportunamente la Taxonomía de Divulgación de la Sostenibilidad de las NIIF.

Documentos de acompañamiento:

Borrador del personal de la Taxonomía de Divulgación de Sostenibilidad de las NIIF, Taxonomía de las NIIF Ilustrado del borrador de la Taxonomía de Divulgación de Sostenibilidad de las NIIF del personal.

Próximos pasos:

El ISSB considerará la investigación y los comentarios del personal y desarrollará una propuesta de Taxonomía de Divulgación de Sostenibilidad de las NIIF para consulta pública de acuerdo con el Manual de Debido Proceso de la Fundación NIIF.

Comentarios solicitados por:

30 septiembre 2022

Introducción

Antecedentes

La Fundación NIIF creó la Junta internacional de Normas de Sostenibilidad (ISSB) para responder a una demanda urgente de divulgaciones consistentes a nivel mundial sobre los riesgos y oportunidades de las entidades derivadas del cambio climático y otros problemas de sostenibilidad. El objetivo del ISSB es desarrollar estándares que proporcionen una línea de base global integral de divulgaciones financieras relacionadas con la sostenibilidad para los mercados de capitales (Normas de Divulgación de Sostenibilidad IFRS). El ISSB también tiene la intención de permitir el consumo digital de estas divulgaciones mediante el desarrollo de una Taxonomía de Divulgación de Sostenibilidad IFRS que refleje los requisitos de divulgación en las Normas de Divulgación de Sostenibilidad IFRS.

El 31 de marzo de 2022, el ISSB publicó sus dos primeras normas de divulgación de sostenibilidad IFRS propuestas:

• Requisitos generales para la divulgación de información financiera relacionada con la sostenibilidad1 (Borrador de exposición de requisitos generales); y

• Divulgaciones relacionadas con el clima2 (Climate Exposure Draft) (colectivamente llamadas borradores de exposición).

¿Cuál es el propósito de esta solicitud de retroalimentación del personal?

El propósito de esta solicitud de retroalimentación del personal (solicitud) es apoyar la investigación inicial del personal de la Fundación IFRS para informar el desarrollo de propuestas para la Taxonomía de Divulgación de Sostenibilidad IFRS. Esta solicitud no es un borrador de exposición o una taxonomía propuesta.

Esta solicitud establece el pensamiento inicial para las recomendaciones del personal al ISSB para su consideración al desarrollar la Taxonomía de Divulgación de Sostenibilidad de las NIIF propuesta (recomendaciones del personal) y los enfoques alternativos considerados, pero rechazados, al preparar el borrador del personal de la Taxonomía de Divulgación de Sostenibilidad de las NIIF. Las recomendaciones del personal se centran en cuestiones fundamentales que deben considerarse con prontitud para que el ISSB pueda publicar oportunamente la Taxonomía de Divulgación de la Sostenibilidad de las NIIF.

El personal ha preparado un borrador del personal de la Taxonomía de Divulgación de Sostenibilidad de las NIIF que se basa en las propuestas en los borradores de exposición y refleja las recomendaciones del personal discutidas en esta solicitud. Sin embargo, debido a que esta solicitud se centra en la estrategia de taxonomía recomendada por el ISSB, no detalla todas las suposiciones hechas en la preparación del borrador del personal de la Taxonomía.

Standards Development

Desarrollo de taxonomía

Próximos pasos

El ISSB espera publicar la Propuesta de Taxonomía de Divulgación de Sostenibilidad IFRS (Taxonomía propuesta) simultáneamente con o poco después de que emita las Normas de Divulgación de Sostenibilidad IFRS. La Taxonomía propuesta se publicará para consulta pública de acuerdo con el Manual de Debido Proceso de la Fundación NIIF. Luego, el ISSB considerará los comentarios sobre la Taxonomía propuesta y la necesidad de más cambios antes de publicar la Taxonomía de Divulgación de Sostenibilidad de las NIIF.

A partir de entonces, la Taxonomía de Divulgación de Sostenibilidad de las NIIF se actualizará periódicamente después de las consultas públicas para reflejar las enmiendas a las Normas de Divulgación de Sostenibilidad de las NIIF, la práctica común de presentación de informes y las nuevas cuestiones de presentación de informes.

El papel de la Taxonomía de Divulgación de Sostenibilidad de las NIIF

La digitalización de los informes financieros mejora su accesibilidad, permitiendo que la información contenida en dichos informes se extraiga y analice más fácilmente. La Taxonomía de Divulgación de Sostenibilidad de las NIIF facilitaría la extracción y el análisis de las divulgaciones financieras relacionadas con la sostenibilidad preparadas mediante la aplicación de las Normas de Divulgación de Sostenibilidad de las NIIF.

La Taxonomía de Divulgación de Sostenibilidad de las NIIF sería la contraparte de la Taxonomía Contable de las NIIF desarrollada para permitir la extracción y el análisis de la información financiera proporcionada cuando las entidades aplican los requisitos de presentación y divulgación en las Normas de Contabilidad niIF emitidas por el Consejo de Normas Internacionales de Contabilidad (la Taxonomía contable de las NIIF).3 Dicha taxonomía clasificaría la información divulgada por las entidades que aplican las Normas de Divulgación de Sostenibilidad de las NIIF, permitir que dicha información se identifique, intercambie y compare digitalmente a través del tiempo y entre entidades; no sería una taxonomía utilizada para evaluar o categorizar la calificación de sostenibilidad o los atributos de una entidad o producto.

La Taxonomía de Divulgación de Sostenibilidad de las NIIF proporcionaría elementos, o etiquetas, que reflejen la información requerida para ser divulgada por las Normas de Divulgación de Sostenibilidad de las NIIF. Estos elementos serían similares a los códigos de barras aplicados a los productos de un supermercado en el sentido de que proporcionarían información sobre el elemento subyacente, información que las computadoras podrían programarse para leer y reproducir en varias estructuras. Por ejemplo, un número etiquetado podría informar a una computadora que el número representa ‘Emisiones de gases de efecto invernadero de alcance 1’, en toneladas métricas de CO2 equivalente, para el año 2022, medido de acuerdo con el Estándar Corporativo del Protocolo de Gases de Efecto Invernadero y divulgado por una entidad que aplica las Normas de Divulgación de Sostenibilidad IFRS para ABC Company.

Un preparador podría entonces utilizar esta taxonomía para etiquetar información sobre riesgos de sostenibilidad y oportunidades en sus informes financieros de propósito general. El etiquetado haría que esta información fuera legible por máquina,4 permitiendo a los inversores y otros usuarios extraerla y analizarla.5 Por ejemplo, los usuarios de la información podrían utilizar el elemento de «Emisiones brutas de gases de efecto invernadero de alcance 1» para extraer fácilmente información etiquetada para una sola empresa, o para una serie de empresas en un período de informe o en un intervalo de períodos.

El alcance de los beneficios de la información digital disponibles para los inversores dependerá, en parte, de los requisitos jurisdiccionales y de las funciones desempeñadas por otras partes interesadas en la presentación de informes digitales (ecosistema digital). Por ejemplo, es probable que los beneficios de los informes digitales sean mayores si una jurisdicción requiere un etiquetado detallado de puntos de datos específicos en lugar de un etiquetado de alto nivel que capture múltiples puntos de datos. Si el ISSB emite una Taxonomía de Divulgación de Sostenibilidad IFRS basada en las recomendaciones del personal en esta solicitud, los preparadores e inversores seguirían dependiendo de las decisiones de adopción de las jurisdicciones y de los roles desempeñados por otros en el ecosistema digital.

Recomendaciones del personal para la Taxonomía de Divulgación de Sostenibilidad de las NIIF

Taxonomía distinta

El problema

1.La Fundación NIIF mantiene una taxonomía para facilitar la extracción y el análisis digital de la información de los estados financieros elaborados aplicando las Normas de Contabilidad NIIF emitidas por el IASB (la Taxonomía Contable NIIF). Las Normas de Divulgación de Sostenibilidad de las NIIF podrían representarse como una taxonomía distinta, o como una taxonomía combinada con o vinculada de otra manera a la Taxonomía Contable de las NIIF.

Recomendación del personal

2. El personal ha preparado el borrador del personal de la Taxonomía de Divulgación de Sostenibilidad de las NIIF como una taxonomía distinta separada de la Taxonomía Contable de las NIIF.

3. El párrafo 8 del Proyecto de Exposición a los Requisitos Generales establece que «una entidad podrá aplicar las Normas de Divulgación de Sostenibilidad NIIF cuando los estados financieros relacionados de la entidad se preparen de conformidad con las Normas de Contabilidad NIIF u otros PCGA». Una Taxonomía de Divulgación de Sostenibilidad de las NIIF separada satisfaría las necesidades de varios preparadores: aquellos que aplican las Normas de Divulgación de Sostenibilidad de las NIIF con otros PCGA podrían usarla, y aquellos que aplican las Normas de Divulgación de Sostenibilidad de las NIIF y las Normas de Contabilidad de las NIIF podrían usar ambas taxonomías juntas.

4. Si tanto las Normas de Contabilidad NIIF como las Normas de Divulgación de Sostenibilidad NIIF se utilizaran en una jurisdicción, esa jurisdicción podría no requerir la presentación electrónica de todo el informe financiero de propósito general (incluidos los estados financieros y las divulgaciones financieras relacionadas con la sostenibilidad) o podría requerir la aplicación de una taxonomía patentada (en lugar de la Fundación IFRS) para los estados financieros o las divulgaciones relacionadas con la sostenibilidad.

5. Empaquetar la Taxonomía de Divulgación de Sostenibilidad de las NIIF como distinta de la Taxonomía contable de las NIIF permitiría a una jurisdicción adoptar una o ambas taxonomías de la Fundación NIIF y permitiría a una entidad utilizar la Taxonomía de Divulgación de Sostenibilidad de las NIIF cuando se apliquen normas de contabilidad distintas de las Normas de Contabilidad NIIF.

6. Además, la Constitución de la Fundación NIIF establece procesos para la aprobación de documentos de debido proceso, incluidas las taxonomías, por parte del IASB o el ISSB. La publicación de taxonomías separadas sería coherente con estos requisitos.

Las alternativas rechazadas y por qué

7. El personal consideró la posibilidad de preparar una única Taxonomía IFRS porque sería más fácil de entender y aplicar por aquellos que utilizan las Normas de Contabilidad y Divulgación de Información de Sostenibilidad de las NIIF. Sin embargo, el personal ha encontrado que los argumentos a favor de dos taxonomías distintas (párrafos 4 a 6) superan a los que están a favor de una taxonomía única.

8. Otro enfoque considerado fue separar los componentes compartidos de las dos taxonomías (elementos en una estructura taxonómica) en uno o más componentes comunes (taxonomías compartidas) que podrían ser referenciados por ambas taxonomías.

9. Con el tiempo, los principales conceptos compartidos que podrían identificarse en las respectivas representaciones taxonómicas de las Normas de Contabilidad NIIF y las Normas de Divulgación de La Sostenibilidad NIIF podrían no relacionarse específicamente con cuestiones técnicas de contabilidad o sostenibilidad, sino con conceptos genéricos, que no serían específicos del conjunto subyacente de Normas (como vencimientos, áreas geográficas, métodos para indicar la reformulación retrospectiva, la adopción temprana de normas o la información sobre el documento o preparador informado).

10. Si ese fuera el caso, separar los elementos que representan estos conceptos genéricos en uno o más componentes comunes podría aumentar la coherencia de las dos taxonomías y mejorar la facilidad de etiquetado cuando las taxonomías se utilizan juntas, manteniendo al mismo tiempo las dos taxonomías IFRS independientes. Sin embargo, tal separación requeriría cambios en la estructura de la Taxonomía Contable de las NIIF para extraer estos componentes comunes. El personal planea revisar la necesidad de cualquier componente de taxonomía compartida a medida que se desarrollen las Normas de Divulgación de Sostenibilidad NIIF y las Normas de Contabilidad NIIF.

Agrupación de taxonomía

El problema

11. Los elementos de la Taxonomía de Divulgación de la Sostenibilidad de las NIIF deben organizarse (agruparse) de manera que facilite a los preparadores y usuarios principales la navegación, la comprensión y el uso de la taxonomía. Permitir que los preparadores encuentren fácilmente los elementos que necesitan facilitaría el etiquetado consistente y, por lo tanto, ayudaría al consumo digital de informes financieros.

12. La forma en que se agrupan los elementos de la taxonomía dentro de una taxonomía no dicta cómo los preparadores deben organizar sus informes legibles por humanos. La agrupación de taxonomía tampoco dicta cómo los datos resultantes del etiquetado de esos informes pueden ser vistos o analizados por los usuarios de esos datos.

13. Es posible organizar todos los elementos en uno o varios tipos de agrupaciones o tener una agrupación específica para algunos elementos solamente.

Recomendación del personal

14. Al preparar el borrador del personal de la Taxonomía de Divulgación de Sostenibilidad de las NIIF, el personal ha agrupado los elementos de taxonomía necesarios para representar los elementos de divulgación en dos jerarquías (con la mayoría de los elementos de taxonomía derivados del texto principal de los borradores de exposición que aparecen en ambos):

a) sobre la base del [proyecto] de Norma de Divulgación de la Sostenibilidad de las NIIF de la que se derivan; y

(b) basado en los aspectos del contenido central: gobernanza, estrategia, gestión de riesgos y métricas y objetivos.

15. El personal ha agrupado las métricas basadas en la industria por separado, por industria en lugar de por la Norma de Divulgación de Sostenibilidad IFRS o por aspectos del contenido central.

Dos agrupaciones paralelas

16. La agrupación de elementos en la taxonomía contable de las NIIF se basa en gran medida en el diseño de los estados financieros. Los elementos se colocan en grupos relacionados con los estados de situación financiera, el rendimiento financiero, los flujos de efectivo y los cambios en el patrimonio neto, y las notas. Una nueva Norma de Contabilidad IFRS a menudo requerirá que una entidad proporcione información que normalmente se divulgaría en una nota separada. En consecuencia, los elementos relacionados con cada nueva Norma contable NIIF generalmente se incluyen en su propio nuevo grupo. Los requisitos para que la información se presente en los estados primarios se han introducido normalmente mediante modificaciones a la NIC 1 Presentación de los estados financieros. Por lo tanto, por lo tanto, la organización de las Normas de Contabilidad NIIF, la organización de la Taxonomía Contable NIIF y la organización de los estados financieros típicos están estrechamente vinculadas.

17. Por el contrario, esperamos que el diseño de la información divulgada por los preparadores para cumplir con los requisitos de las Normas de Divulgación de Sostenibilidad niIF pueda variar más que el diseño de la divulgación en los estados financieros. Proporcionar dos conjuntos de agrupaciones podría ayudar a los preparadores a encontrar etiquetas apropiadas para sus divulgaciones. También podría ayudar a los usuarios principales a encontrar los elementos que representan la información en la que estarían interesados.

18. Agrupar el contenido de la taxonomía en función de la Norma de la que se deriva sería simple y directo y podría facilitar la localización de elementos a los preparadores y usuarios cuando buscan elementos correspondientes a divulgaciones especificadas en una Norma de Divulgación de Sostenibilidad NIIF en particular. Este enfoque también sería coherente con el enfoque adoptado en la Taxonomía contable de las NIIF.

19. Por otra parte, la agrupación del contenido taxonómico en función de los aspectos del contenido básico identificados en el proyecto de exposición a los requisitos generales reflejaría la estructura básica utilizada en ese proyecto de exposición y en el proyecto de exposición al clima. También se espera que esa estructura se utilice en las futuras Normas de Divulgación de Sostenibilidad de las NIIF.

20. Un preparador podría basar su diseño de divulgaciones financieras relacionadas con la sostenibilidad en el contenido central, abordando cada aspecto (gobernanza, estrategia, gestión de riesgos y métricas y objetivos) a su vez. Una agrupación de contenido básico de los elementos de la taxonomía podría ayudar a dicho preparador a identificar los elementos taxonómicos apropiados con los que etiquetar las divulgaciones, de toda la gama de Normas de Divulgación de Sostenibilidad de las NIIF.

21. Por el contrario, para un preparador cuya presentación de informes se agrupa en secciones discretas para las que existe una Norma de Divulgación de la Sostenibilidad de las NIIF directamente aplicable (por ejemplo, la preparación de una sección del informe financiero de propósito general que solo aborda cuestiones relacionadas con el clima), la agrupación Norma por Norma descrita en el párrafo 18 podría ser más útil.

22. El hecho de que un elemento se muestre en varios lugares dentro de una taxonomía no significaría que la información correspondiente en un informe se etiquetaría varias veces. Las agrupaciones múltiples simplemente permiten a un preparador identificar el elemento taxonómico apropiado (o combinación de elementos) que representa el significado de información particular en su informe de varias maneras, mediante:

a) examinar los elementos establecidos en el orden en que se establecen los apartados de las normas particulares;

b) trabajar a través de una jerarquía lógica a partir del aspecto conexo del contenido básico; oro

c) la búsqueda por la referencia específica al apartado definitorio de la norma o por un fragmento del nombre del elemento.

23. Del mismo modo, la agrupación de elementos en una taxonomía no afecta a la capacidad de un usuario para extraer información de informes etiquetados, solo les ayuda a identificar el elemento de taxonomía apropiado (o combinación de elementos).

24. La única diferencia que puede hacer la agrupación de elementos integrados en una taxonomía es lo fácil o complejo que suele ser decidir qué elementos de la taxonomía representan un dato en particular. Esta diferencia es comparable a los efectos que una buena (o mala) tabla de contenido o índice puede tener en la capacidad de encontrar fácilmente las partes deseadas de un libro.

Una tercera agrupación

25. Se espera que, una vez que el ISSB emita otras Normas de Divulgación de Sostenibilidad NIIF, un preparador aplique más de una Norma. También se anticipa que los preparadores a menudo divulgarían un conjunto compuesto de métricas de la industria, todas las métricas apropiadas para la industria o las actividades del preparador, independientemente de la Norma de Divulgación de Sostenibilidad IFRS que las introdujo. Los preparadores y usuarios pueden encontrar útil y práctico para el personal incluir todo el contenido que representa métricas basadas en la industria en un lugar separado en el borrador del personal de la Taxonomía de Divulgación de Sostenibilidad de las NIIF. Estas métricas se organizarían por industria como en la Taxonomía SASB (véanse también los párrafos 83 a 88 sobre el modelado de métricas derivadas de SASB).

Etiquetado de la información cuando no existe una Norma de Divulgación de Sostenibilidad IFRS específicamente aplicable

26. Los párrafos 53 y 54 del Proyecto de Exposición a los Requisitos Generales establecen que, en ausencia de una Norma de Divulgación de La Sostenibilidad NIIF aplicable a un riesgo u oportunidad relacionado con la sostenibilidad, la administración de una entidad utilizaría el juicio para divulgar información sobre ese riesgo u oportunidad. Al emitir sus juicios, la administración podría considerar:

las métricas asociadas con los temas de divulgación incluidos en las Normas SASB basadas en la industria, la guía no obligatoria del ISSB (como la guía de aplicación del Marco CDSB para divulgaciones relacionadas con el agua y la biodiversidad), los pronunciamientos más recientes de otros organismos normativos cuyos requisitos están diseñados para satisfacer las necesidades de los usuarios de informes financieros de propósito general, y las métricas utilizadas por entidades en las mismas industrias o geografías.

27. Los preparadores etiquetarían las divulgaciones para las que no existe una Norma de Divulgación de Sostenibilidad NIIF aplicable o elementos taxonómicos específicos utilizando:

a) los elementos taxonómicos que representan los requisitos de divulgación propuestos del proyecto de exposición a los requisitos generales. Muchas tablas en el borrador del personal de la Taxonomía de Divulgación de Sostenibilidad de las NIIF incluyen un «[eje] de riesgo u oportunidad relacionado con la sostenibilidad» que permite etiquetar las divulgaciones para cada uno de los «riesgos u oportunidades» que divulga un preparador; oro

(b) métricas, otras taxonomías adecuadas o elementos específicos de la entidad para divulgaciones que no están capturados por los elementos de taxonomía que representan los requisitos propuestos del Borrador de Exposición a Requisitos Generales.

Las alternativas rechazadas y por qué

28. Como alternativa a la recomendación de los párrafos 14 a 25 de proporcionar una agrupación de las métricas de la industria y dos agrupaciones alternativas de los elementos taxonómicos restantes, el personal consideró la posibilidad de utilizar una sola agrupación para presentar todo el contenido en el borrador del personal de la Taxonomía de Divulgación de la Sostenibilidad de las NIIF. Sin embargo, como se indica en el párrafo 17, el personal espera que cuando las entidades apliquen las Normas de Divulgación de La Sostenibilidad NIIF a sus divulgaciones, el diseño de esas divulgaciones pueda variar. Por lo tanto, un solo tipo de agrupación, ya sea Estándar por Estándar o por los aspectos del contenido básico, puede no funcionar para todas las divulgaciones financieras relacionadas con la sostenibilidad preparadas de acuerdo con las Normas de Divulgación de Sostenibilidad NIIF.

29. El personal también consideró incluir los elementos que representan métricas basadas en la industria dentro de las secciones del diseño de la taxonomía ordenadas por Norma o por aspectos del contenido central. Sin embargo, el personal no adoptó ese enfoque porque habría pocos beneficios. Todas las métricas basadas en la industria caerían dentro de la sección «métricas y objetivos» del Borrador de Exposición al Clima, y dentro de la sección Clima del aspecto «métricas y objetivos» del contenido central. En el futuro, aunque cada nuevo estándar temático puede incluir otra lista de métricas basadas en la industria, es probable que haya superposiciones entre las listas de cada uno de dichos estándares. Muchas métricas pueden aparecer en más de un estándar. Esta extensa repetición podría dificultar la navegación de la taxonomía. Simplemente agregar todas las métricas basadas en la industria en una agrupación combinada según lo recomendado puede ser más fácil de navegar.

30. Identificar qué métricas basadas en la industria se incluyeron en qué Estándar(es) aún sería posible(s). Al igual que para todos los demás elementos de taxonomía identificados para representar la información reportada de acuerdo con los requisitos de una Norma, una referencia adecuada a la ubicación dentro de la(s) Norma(s) especificas (s) estaría asociada con cada métrica basada en la industria. Todas las métricas basadas en la industria especificadas por el Borrador de Exposición Al Clima se asociarán con referencias que indiquen que están especificadas por la Norma IFRS S2. Por ejemplo, la métrica ‘Materias primas, porcentaje certificado por terceros’ está asociada con una referencia a la norma ‘IFRS S2’, sección ‘CG-AA-440a.2’.

Publicado originalmente: https://www.xbrl.org/news/ifrs-staff-needs-your-feedback/